INDUSTRIA DE FONDOS: CERRANDO 2025 Y MIRANDO 2026

La industria de Fondos Comunes suele ser, gracias a su información diaria, un reflejo de lo que sucede con las principales tendencias de inversión en el mercado local. Ya casi cerrando el año 2025 podemos analizar estos flujos y entender la manera en que se ha ido transformando la industria para adaptarse a las nuevas necesidades de los inversores. Es que el 2025 ha sido un año de cambios, en el que todo el segmento pesos tuvo mucha volatilidad y el mundo dólares recuperó un peso relativo que no tenía hace muchos años.

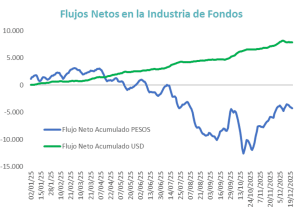

El Flujo Neto Acumulado mide el incremento en el patrimonio bajo administración que se produce por la suscripción que realizan los clientes con fondos frescos. Es una manera de diferenciar el crecimiento entre esos flujos y el aumento que se produce por el rendimiento del capital invertido.

Ese concepto es el que mejor proxy para entender cómo se van modificando las necesidades y preferencias de los inversores. Por ese motivo se monitorea muy de cerca tratando de identificar cualquier patrón nuevo de comportamiento que pueda requerir una readecuación o lanzamiento de nuevos productos.

Justamente en el año 2024, el monitoreo de esas necesidades nos permitió identificar la necesidad de nuevas herramientas en dólares de corto plazo y así lanzamos el MEGAQM Liquidez Dólar, primer fondo de money market dólar de este ciclo.

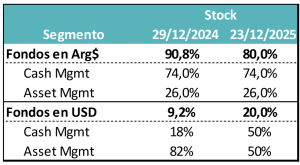

Ese diagnóstico fue acertado, porque esa categoría creció muy fuerte en 2025 y cambió por completo la foto de la industria de fondos. Así como los pesos tuvieron mucha volatilidad, marcados por la inestabilidad de la demanda real de dinero en un año electoral, los flujos en dólares sostuvieron el crecimiento de la industria y pasaron de un peso relativo de 9,2% (dic-24) a 20% (en el cierre de 2025).

El año 2025 está cerrando con un Flujo Neto Acumulado negativo en pesos y positivo en dólares. El total de ambas categorías es positivo, por lo tanto: los dólares compensaron la salida de pesos de la industria.

El año estuvo marcado por tres fases muy distintas, que estuvieron vinculadas a la normativa cambiaria y al proceso electoral. Eso se reflejó en el comportamiento de los inversores y justifican buena parte de los cambios que hemos visto en la industria.

Fase I (enero à abril): La primera parte del año, previo al inicio de la política de flotación entre bandas, tuvo flujos positivos tanto en pesos como en dólares. A lo largo de este ciclo el sesgo fue cambiando, pasando de unos primeros meses con expectativa positiva y baja de tasas a otro ciclo en el que empezaron a surgir más dudas y aumentó la dolarización. Este ciclo finalizó el 11 de abril con el anuncio del nuevo esquema de flotación y bandas, que incluyó la liberación de los controles cambiarios para personas físicas.

Fase II (abril àoctubre): En esta etapa se inició un proceso más restrictivo en la cantidad de pesos, con tasas de interés que no solo subieron mucho, sino que además tuvieron una volatilidad muy marcada, en especial en los tramos más cortos. Los últimos meses, ya en pleno proceso electoral, el proceso de dolarización se acrecentó, llegando a observarse flujos negativos en pesos que superaron el umbral de $13,3 billones. Ese flujo negativo llegó a ser del 25% del patrimonio en pesos que la industria administraba a principios de año. En cambio, los dólares siguieron creciendo producto de la dolarización de carteras de los inversores y la búsqueda de rentabilidad para esa liquidez.

Fase III (noviembre à diciembre): Pasado el proceso electoral, poco a poco volvió la demanda de pesos y la Industria de FCI lo recibió. No se llegó a compensar toda la salida que se había dado en los meses anteriores, pero la magnitud de los flujos fue grande. Regresó la expectativa de desinflación y baja de tasas. La decisión de modificar el esquema de bandas para el año próximo no generó, por ahora, cambios significativos en el comportamiento de los inversores.

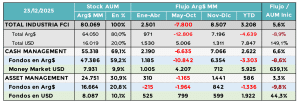

Analizando el segmento de Cash Management.

Más allá de las conclusiones principales que surgen de los flujos, los rendimientos también fueron dando sus sorpresas, en especial en el segmento de Cash Management.

En este grupo entran los fondos que están pensados para manejar los excedentes de liquidez de corto plazo, tanto en pesos como en dólares.

En el mundo pesos, los rendimientos anuales estuvieron alineados con la expectativa de cada categoría. El piso lo marcó el money market, con 31% (igual a la inflación anual). De ahí para arriba el segmento de Lecaps está cerrando más de 5 puntos por arriba y en de T+1, con una estrategia siempre más larga arriba de 38%. El escalonamiento se ha dado muy alineado con lo que se espera de esos segmentos.

En el caso de los dólares, con tanta liquidez, las tasas nunca repuntaron y están cerrando el año con un rendimiento promedio para la categoría en el año del 1,4%.

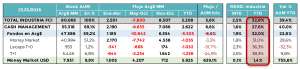

Un repaso sobre las opciones de Asset Management

En este segmento aparecen los fondos que tienen un horizonte de inversión mucho más largo, por lo tanto, no son para el manejo de la caja sino para posiciones de inversión de mediano o largo plazo.

En el segmento dólar, los flujos fueron siempre positivos y bastante constantes. En cambio, en el segmento pesos, el comportamiento fue distinto.

En la primera parte del año hubo cierto apetito por cobertura cambiaria (Dollar Linked), algo que luego del inicio de la flotación desapareció rápidamente y regresó con las semanas previas a las elecciones.

El otro segmento de cobertura (CER), sufrió la volatilidad de tasas y el elevado nivel de tasas reales al que se llegó para tratar de contener la demanda por dolarización de activos. Eso generó varios meses de rendimientos afectados y flujos negativos.

Luego de las elecciones, esos activos recuperaron su valor y volvieron los flujos. El año está cerrando con esta categoría como la de mayor rendimiento acumulado en pesos (+42% YTD), eso implica más de 11 puntos por arriba de la inflación.

Otra sorpresa similar fue el segmento de renta variable, con una primera parte del año muy negativa y una recuperación post electoral muy fuerte, tanto en rendimiento como en flujos.

Pensando en 2026

Fin de año es una fecha de balance de lo que pasó y planificación de lo que está por venir.

La expectativa del BCRA y del equipo económico es que en 2026, sin elecciones de por medio, se recupere la demanda real de dinero. En las cifras presentadas por el BCRA, se deduce un crecimiento real de casi un 20%. Si esa tendencia se consolida, los flujos en pesos deberían ser positivos y seguir recuperando parte de lo que se perdió en 2025. En paralelo, seguimos esperando que el segmento dólares se consolide y gane peso relativo en la industria.

Dentro del mundo pesos el año comienza con incentivos dados para que los inversores alarguen duration. Esa es también una necesidad del Tesoro que necesita seguir rolleando los vencimientos de deuda en moneda local. Veremos cuál es la posición que asume el BCRA para ir generando los mecanismos necesarios para ir proveyendo liquidez en la medida que el mercado la necesite. Ahí pueden entrar desde cambios normativos para encajes hasta operaciones en el mercado cambiario u operaciones de mercado abierto (compra/venta de deuda del Tesoro).

La clave para ese segmento pesos pasa por el diferencial de rendimientos que se está viendo entre Money Market, Fondos de Lecaps, Fondos T+1 e inclusive fondos CER. La TIR de la cartera favorece a los fondos más largos, lo que hace factible que una parte mayor de los flujos pueda empezar a ir hacia esos segmentos, ganando los fondos largos algo más de peso relativo.

La clave para que eso suceda es la pendiente de la curva de tasas en pesos. Si es positiva puede consolidarse ese proceso. En cambio, si vuelven a escalar las tasas cortas, eso se frena.

El primer punto de inflexión lo veremos en las próximas semanas y dependerá de cómo se estructure la operación para que el Tesoro puede hacer frente a los vencimientos de deuda en dólares del 9 de enero. Si se logra hacer frente sin afectación de reservas, las expectativas pueden ayudar a consolidar el esquema cambiario y de esa manera ayudar a recuperar la demanda real de dinero. Siempre bajo un escenario de cautela, en el que la demanda de pesos de hoy puede ser más volátil en 2027. Por eso nos imaginamos un escenario de avances graduales y lo más firmes posibles para la cantidad de pesos.