El Tesoro y el BCRA en conjunto implementaron un nuevo enfoque para la política monetaria, con emisión primaria cero. De todas maneras, en las primeras jornadas de implementación del nuevo esquema, ha quedado claro que esto no implica necesariamente una fuerte restricción monetaria. Al establecer la meta de emisión cero, fijaron también una referencia para la Base Monetaria Amplia. Esa referencia es muy alta con relación a los niveles actuales y, por lo tanto, deja margen para que la cantidad de pesos siga creciendo vía emisión secundaria. Veamos que implicancias tiene este esquema para la inflación y la tasa de interés.

El 28 de junio el equipo económico anunció la emisión cero, que finalmente se implementó, vía emisión de LeFis el 23 de julio. A partir de allí, ya no se emitieron pesos para pagar intereses de Pasivos Remunerados.

Desde ese momento hasta el último dato disponible (5 de agosto) la Base Monetaria registró una expansión total de $2,32 Billones (+10,9%). Es un aumento muy fuerte para un período de apenas 14 días.

¿Cómo se explica esa emisión? El aumento de la Base Monetaria se dio por la operatoria entre el BCRA y los bancos. En los primeros días, las entidades financieras le devolvieron al BCRA LeFis por un total de $3,3 billones. Esos pesos que entraron en circulación surgieron de la reserva que el Tesoro había depositado en el BCRA y que obtuvo vía emisiones en el mercado de deuda.

Existieron otros factores contractivos que compensaron una parte de esa expansión, como fue la venta de divisas del BCRA ($0,17 billones), los depósitos del Tesoro en el BCRA con el fondeo neto que consiguió en el mercado o con el superávit financiero ($0,7 billones) y otras operaciones del BCRA como la venta de USD en el CCL ($0,16 billones).

En definitiva, a pesar de la emisión cero, las últimas semanas han mostrado una fuerte expansión de la Base Monetaria. Esa emisión se ha producido por la decisión de los bancos de bajar su posición de LeFis, pero eso puede deberse a diferentes motivos. ¿Hay un mayor nivel de demanda real de dinero?

¿Por qué los bancos de vuelven LeFis?

Los bancos utilizan las Lefis para administrar su liquidez. Tienen la opción de aplicar los excedentes no prestados a LeFis, Lecaps u otros instrumentos de deuda.

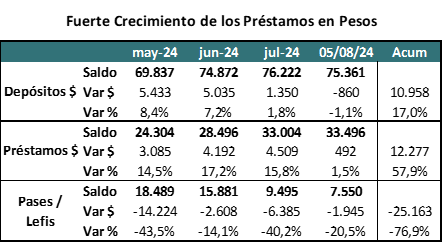

En los últimos 3 meses el crédito en pesos ha venido creciendo a una tasa de 2 dígitos mensual. Esto implica que los bancos están encontrando demanda de crédito a los nuevos niveles de las tasas de interés y ahí es donde tienen que elegir entre rescatar posiciones de deuda más largas o ir por la ventanilla del BCRA a devolver LeFis y así hacerse con la liquidez necesaria para poder financiar el crecimiento del crédito.

Desde que se implementó la emisión cero, el crédito en pesos al sector privado creció en $2,8 billones. Esta cifra está alineada con el volumen de rescate de LeFis, lo que deja claro que los bancos están rescatando esas posiciones en vez de las inversiones más largas en Lecaps o títulos CER para financiar el crecimiento de la demanda de crédito.

Esta dinámica empezó un poco antes, ya que desde mediados de mayo el crédito ya viene creciendo a un ritmo de casi el 15% mensual. Muy por arriba en ritmo que los depósitos. Eso implica que los bancos han necesitado recurrir a rescatar otras posiciones para afrontar la necesidad de liquidez que implica el mayor crédito.

Implicancias del aumento del crédito

Que aumente la demanda de crédito en una economía que se está en proceso de desaceleración inflacionaria y caída del nivel de actividad tiene sus aspectos positivos y negativos.

Por el lado positivo, implica que aumenta la demanda real de dinero y que además puede generarse un efecto positivo en términos de nivel de actividad.

El aspecto menos positivo es que esa mayor dinámica de crédito implica demanda agregada creciente y puede ralentizar el proceso desinflacionario. Pero dada la posición de partida local, el aumento del crédito en pesos es en términos netos una clara señal positiva.

Desde la perspectiva de los mercados, esta nueva realidad deja señales claras para el proceso de definición de la tasa de interés. Está claro que los bancos priorizan el mayor retorno y por eso han bajado posiciones en los activos de menor rendimiento (LeFi), y que por ahora no se ha dado un fenómeno de crowding out (desplazamiento del crédito por demanda del sector público). El crédito al sector privado crece porque los bancos tienen excesos de liquidez aplicados en instrumentos de muy corto plazo.

Este proceso de aumento del crédito genera un efecto monetario a través del multiplicador bancario. Los nuevos créditos son depositados en el sistema, generan mayor demanda de circulante, nuevos encajes y vuelven a ampliar la capacidad prestable de los bancos.

Mientras esta dinámica se mantenga, pero los bancos tengan liquidez excedente, no tendremos mayor presión sobre la tasa de interés. Algo que puede surgir si en algún momento empieza a existir una competencia efectiva entre Tesoro y sector privado por acceder a esos pesos. Por ahora lo vemos como algo positivo y que todavía está lejos de un eventual punto de stress. La tasa de interés y la posición de liquidez de los bancos serán sin dudas las variables a monitorear.

El otro factor central para que esto se mantenga es la presunción de que en los próximos meses la inflación irá en descenso y que la tasa de interés, a los niveles actuales, ya alcanza para alcanzar rendimientos reales positivos.