En los últimos meses hemos convivido con tasas de interés que se han ubicado claramente por debajo del ritmo inflacionario. Esto implica que la economía ha funcionado con tasas reales negativas. Si recordamos los pedidos históricos del FMI, siempre ha reclamado que la economía funcione con tasas reales positivas para fomentar la demanda real de dinero, mitigar las presiones inflacionarias y contener la brecha cambiaria. Esto nos lleva a preguntarnos por qué en esta etapa se ha convalidado la presencia de tasas reales fuertemente negativas y qué se puede esperar para los próximos meses.

Las medidas que se están implementando en estos primeros 3 meses de gestión del actual equipo económico parecen partir de un diagnóstico inicial que incluiría tres grandes desafíos: corregir el déficit fiscal como pilar para generar sostenibilidad, recuperar reservas y disminuir el exceso de oferta de pesos (dado el bajo nivel de demanda real de dinero).

Las herramientas que se han utilizado son bien conocidas: ajuste del tipo de cambio, aceleración inflacionaria, recorte de gastos y permanencia de los controles cambiarios. Coloquialmente se lo ha resumido como un plan enfocado en Licuación y Motosierra.

Desde esa óptica, el proceso de licuación tiene dos aristas: la fiscal y la monetaria. Para sanear las cuentas fiscales se ha puesto el foco en recortar ciertos gastos (motosierra) y bajar otros en términos reales (licuación). Recién se podrá analizar la magnitud y el foco del ajuste fiscal cuando se tengan datos de un período más largo de tiempo.

Mientras tanto, nos enfocamos en analizar la segunda parte de la licuación, que es la que impacta en el análisis monetario. El diagnóstico puntual en ese frente reflejaba una gran preocupación por el stock de pasivos remunerados del BCRA y se establecía como prioridad encontrarle una solución con estricto cumplimiento de contratos. Esa solución pareciera estar enfocada justamente en licuación y reabsorción de pesos.

La licuación se produce cuando la inflación y en consecuencia el crecimiento nominal de la economía va a un ritmo muy superior a la actualización o rendimiento de los activos en moneda local. Eso nos lleva a analizar la tasa de interés.

Si la tasa de interés en inferior al ritmo inflacionario hablamos de tasas reales negativas. Eso implica que el dinero, a pesar de estar invertido a una tasa de interés, pierde capacidad de compra versus una canasta de bienes y servicios que se encarece mucho más rápido.

Alcances del proceso de licuación

El primer factor para tener en cuenta es que no todos los pesos están invertidos a tasa de interés. Eso hace que el impacto de la licuación que se produce cuando se acelera la inflación sea mayor.

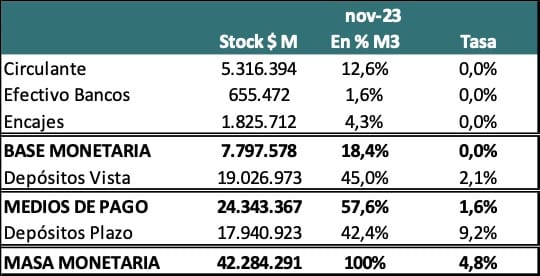

Si miramos la situación a noviembre de 2023 vemos que la tasa promedio de rendimiento del stock total de pesos (M3) era de apenas 4,8%.

Tabla informativa

Esa tasa de interés es la que compara con el ritmo inflacionario y es ahí en donde aparece fuerte el proceso de licuación, ya que la inflación promedio en los últimos 3 meses (dic-ene-feb) está en el orden del 20% mensual.

Esto implica que la licuación que se produjo sobre ese stock de pesos es del 50%. Obviamente con impacto diferente dependiendo de si eran pesos en efectivo o estaban invertidos a plazo fijo.

¿Por qué se pueden sostener tasas reales de interés tan negativas?

Está claro que esa pérdida de poder adquisitivo de los pesos no es voluntaria, sino que tiene que ver con la falta de alternativas para poder sostener el poder adquisitivo. Ahí mucho tienen que ver los controles cambiarios, que limitan la posibilidad de dolarizar tenencias. Por lo tanto, las tasas de interés reales negativas se tienen que analizar en el marco de los controles cambiarios.

Los inversores han buscado canalizar sus pesos hacia las diferentes alternativas posibles que les daban algún tipo de cobertura cambiaria o inflacionaria (dólar financiero, fondos comunes, instrumentos de deuda privada, plazos fijos, etc).

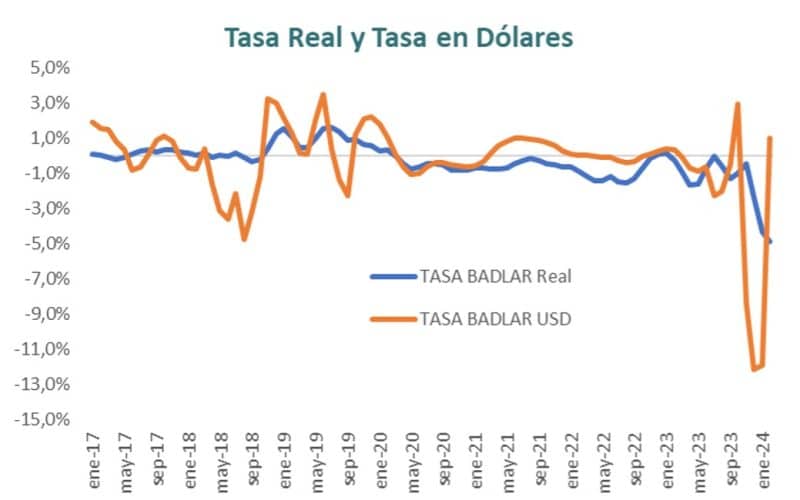

Ante riesgos de licuación de muy corto plazo como los que se dieron en los últimos meses es muy poco lo que puede hacer la tasa de interés. En especial cuando los ritmos inflacionarios son tan altos. Con niveles de nominalidad como los actuales y con muy baja intermediación financiera, las tasas de interés pierden relevancia en el proceso de formación de precios. Cuando es así, su rol principal es tratar de contener la demanda por moneda extranjera, ofreciendo rendimientos que superen a la devaluación esperada.

El ritmo de crawling peg del 2% mensual está alineado con esta necesidad. Está por debajo de la tasa de interés, inclusive del rendimiento promedio de los pesos totales (M3 al 4,8% mensual).

Gráfica informativa

El análisis deja claro que la economía puede funcionar con tasas reales negativas mientras tenga controles cambiarios y la tasa medida en dólares sea positiva. Si la tasa en dólares es negativa se potencia la demanda de dolarización de carteras y se produce una tendencia alcista de la brecha cambiaria.

Sin controles cambiarios, la tasa adquiere un rol más relevante y ya no queda margen para un proceso de licuación como el actual.

Eso lleva a pensar que para los próximos meses podríamos esperar que las tasas reales negativas se mantengan mientras duren los controles cambiarios. Una vez que se pueda avanzar en una unificación, el nivel de la tasa de interés tendría que ser claramente superior a la devaluación esperada y también positiva en términos reales, para promover una recuperación de la demanda real de dinero y hacer sostenible la unificación cambiaria.

Los principales interrogantes hoy son 3:

-

¿Cuánto tiempo falta para poder unificar el mercado cambiario?

Existe un escenario ideal de unificación y uno aceptable. Entendemos que como mínimo se necesita finalizar el proceso de suscripción de Bopreal, que se inicie la liquidación de la cosecha gruesa, alcanzar una posición neta de reservas positiva y tener una brecha al momento de unificar menor al 30%. En el mejor de los casos es algo que se podría estar logrando entre fines de abril y fines de junio.

-

¿Hay margen para que bajen la tasa hasta la unificación?

Este interrogante surge porque en la medida que descienda el ritmo inflacionario, el efecto licuación tiende a debilitarse. Una baja en la tasa de interés de política monetaria aceleraría el proceso y ayudaría al Tesoro a avanzar con la captación de fondeo en el mercado de capitales y el rescate de deuda en poder del BCRA (reabsorción de pesos). El riesgo es que un eventual recorte de tasas impacte negativamente sobre la brecha cambiaria y demore todo el proceso. Con inflaciones arriba del 13% los riesgos parecen mayores a los beneficios potenciales.

-

Luego de unificar, ¿se requerirá un aumento nominal de la tasa de interés?

Dependerá de la manera en que se logre la unificación. Si se produce un overshooting del tipo de cambio, las tasas actuales pueden ser más que suficientes. Si no hay overshooting y se libera con niveles de tipo de cambio real bajos, el nivel de tasas de interés puede estar bajo discusión, aunque desde nuestra perspectiva es más probable que se mantengan en los niveles actuales y se busque bajarla en la medida en que se consolide una eventual unificación.

En definitiva, seguimos esperando que el rol de la tasa de interés cobre protagonismo luego de una eventual unificación cambiaria. Mientras tanto el foco parece puesto en consolidar la mejoría del BCRA, bajando la demanda potencial de divisas via licuación.