Finalizó el extenso proceso electoral y Javier Milei resultó electo Presidente de la Nación para los próximos 4 años. Ahora queda una muy corta transición, que por ahora viene ordenada, hasta el 10 de diciembre en que la nueva gestión asume sus funciones. Mientras se definen equipos y primeras medidas, el mercado va haciendo sus primeras apreciaciones y volcando esas expectativas en la valuación de activos. Dado que todavía es muy temprano para analizar la dirección que puede tomar el nuevo gobierno, vamos a enfocar el análisis en interpretar la manera en que el mercado ha ido reaccionado a la definición del proceso electoral y a las señales que van surgiendo de los nuevos equipos.

Si bien las encuestas, en su mayoría, anticipaban un resultado estrecho pero favorable a J.Milei, el mercado de capitales no había descontado ese escenario en la valoración de activos.

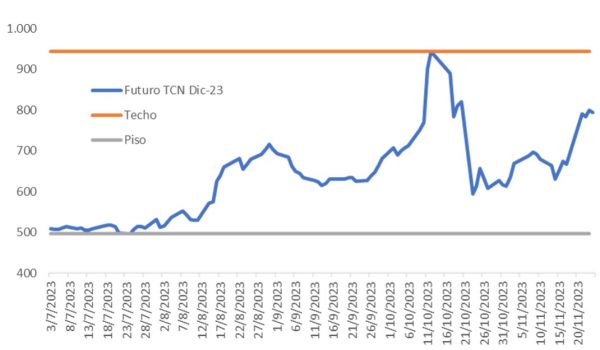

Una de las maneras más claras de entender ese posicionamiento del mercado es a través del valor del contrato de dólar futuro a diciembre de 2023. Es el primer contrato con vencimiento bajo la nueva gestión y ha sido el parámetro de los últimos meses.

Detrás de la determinación de ese precio había dos factores: la probabilidad de que uno u otro candidato resultara ganador en el proceso electoral y el esquema cambiario que se pudiera implementar.

El mercado operaba en valores más bajos ($600) cuando asignaba una probabilidad alta al triunfo de Sergio Massa. En cambio, cuando el escenario que lucía más probable era el de Javier Milei con una rápida unificación cambiaria / dolarización, el valor de ese contrato se acercaba a los $1.000.

Futuros TCN: El mercado le baja las chances a una dolarización

Gráfica sobre Futuros TCN: El mercado le baja las chances a una dolarización

Pasado el proceso electoral y con el triunfo de Milei, el mercado pasó a operar en una franje intermedia. En torno a $770 / $790.

Esto implica que, por ahora, están asignando probabilidades más bajas a una dolarización o unificación cambiaria de shock.

¿Y qué hicieron los inversores?

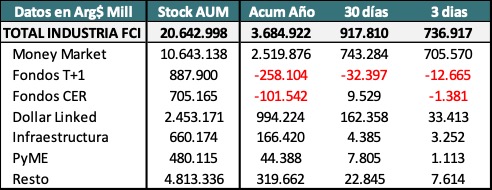

Los primeros 3 días de operaciones mostraron un fuerte crecimiento de los flujos netos hacia los fondos de Money Market. Una posibilidad es que las discusiones y comentarios sobre la necesidad de encontrarle una solución al impacto monetario y cambiario del stock de leliqs haya generado una preferencia de los inversores por mantenerse en las posiciones más líquidas posibles. Eso explicaría un menor flujo de renovación de depósitos a plazo fijo y un traspaso de esos fondos a cuentas corrientes y money market.

Liquidez canalizada hacia Fondos de Money Market

Tabla sobre Liquidez canalizada hacia Fondos de Money Market

Otra definición importante es que los inversores que estaban alocados en fondos de cobertura cambiaria mantuvieron su posición a la espera de definiciones. También se ha sumado nuevo flujo neto, aunque claramente en una escala menor que en los money market.

¿Cómo respondieron los rendimientos?

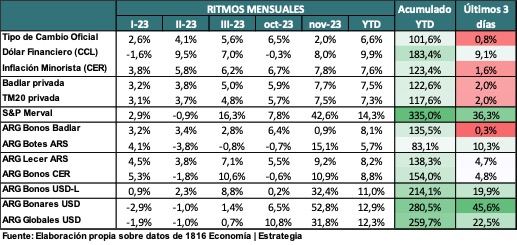

Los rendimientos en pesos mostraron una fuerte recuperación luego de conocido el resultado electoral. Una parte de ese aumento en los precios se explica por la suba del dólar financiero, pero el resto obedece a factores propios del nuevo escenario.

El dólar oficial se mantuvo con un ritmo de crawling peg bajo (4% mensual), pero se corrigió el dólar exportador con un mix entre oficial y financiero que pasó a ser del 50% / 50%. Esto lleva al precio que recibe el exportador a $680 antes de retenciones.

El dólar financiero subió un 9% en las primeras 3 jornadas, pero algunos valores, en especial de los bonos en dólares subieron a un ritmo claramente superior.

Los Bonares, títulos públicos denominados en dólares bajo ley local aumentaron 45% al expresar su valor en pesos. El valor de las acciones también registró una fuerte suba (+36%) que se refleja en el valor del S&P Merval.

En un segundo escalón, pero también con subas del orden del 20% en 3 días se ubicaron los bonos globales y los bonos dollar linked.

Fuerte Aumento de los Bonares

Tabla sobre Fuerte Aumento de los Bonares

Los activos CER fueron los de peor performance negativa, aunque subieron 4,7% en 3 días. Es que perdieron en términos relativos con respecto al resto de los activos.

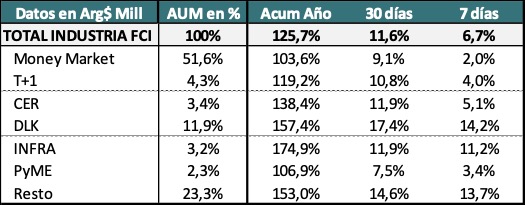

La industria de FCI logró capturar una parte de esta mejora de rendimientos. Las performances más destacadas se dieron en los FCI Dollar Linked con una mejoría del 14,2% en la última semana. Las cifras son menores por la baja exposición a Bonares y renta variable que tienen en promedio los inversores locales.

Rendimientos en la Industria de FCI

Tabla sobre Rendimientos en la Industria de FCI

Esperando señales para terminar de recalibrar

Pasadas estas primeras jornadas, posiblemente los inversores queden un poco a la espera de las primeras definiciones. Básicamente la expectativa estará puesta en entender cómo son las políticas propuestas para disminuir el stock de leliqs, empezar a desarmar los controles cambiarios y regularizar la situación externa.

El frente fiscal será la otra clave, ya que será la carta fuerte para mejorar las expectativas y lograr acceder al mercado de capitales.

El principal termómetro de la confianza que vayan generando los anuncios será el nivel de la brecha cambiaria, que arranca en niveles muy altos y tiene que bajarse significativamente para lograr hacer converger al resto de las variables.