En Los últimos meses hemos visto un fuerte flujo de inversiones que se han canalizado hacia el segmento de Renta Variable. En los primeros 6 meses los fondos de Renta Variable recibieron flujos netos de inversiones por el equivalente al 30% de los activos bajo administración. Además, acumularon un rendimiento superior al 90% en esos mismos 6 meses. Cuando se analiza la cartera de estos fondos se observa una fuerte recuperación de las acciones de empresas locales, tanto al analizar su evolución en pesos como al medir el aumento de valor en dólares financieros. El Merval medido en dólares subió 40% en este primer semestre. Creemos importante entender esta dinámica para conocer su potencial a futuro. Para eso vamos a compararlo con otros indicadores locales y globales.

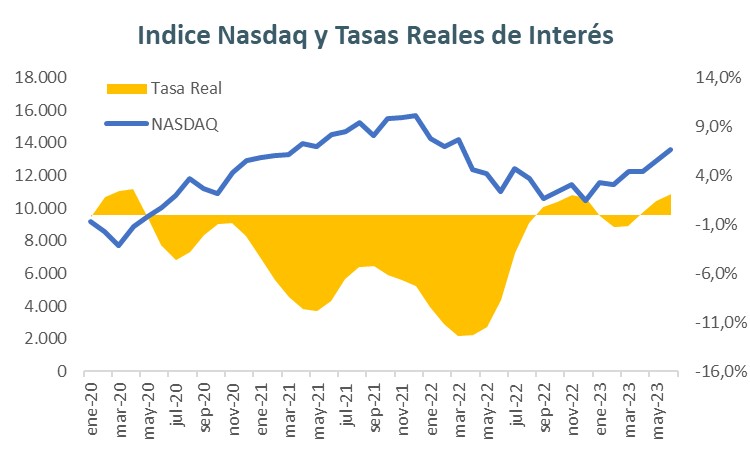

Las acciones de las empresas son en general uno de los activos más volátiles en los que puede posicionarse un inversor. La rentabilidad dependerá de los dividendos que pueda pagar la empresa y de la variación en el precio de la acción. No tiene un flujo de intereses asegurado. Pero en escenarios de tasas reales negativas, esta particularidad puede jugarle a favor, porque indirectamente la facturación y la rentabilidad de las empresas se pueden ver beneficiadas del aumento de precios. Esta vinculación dependerá mucho del sector bajo análisis, pero son procesos que se pueden producir. Un ejemplo de ello es la dinámica que tomaron las acciones de empresas de los Estados Unidos cuando se aceleró la inflación en las post pandemia. La Reserva Federal inyectó liquidez y se aceleró la inflación. Las tasas de interés de referencia se mantuvieron bajas. Automáticamente las tasas de interés de los bonos del Tesoro se volvieron negativas en términos reales (menor rendimiento que la inflación) y se generó un flujo hacia los activos de renta variable, observándose un fuerte aumento en los índices de acciones.

Gráfica de Indice Nasdaq y Tasas Reales de Interés

Entre enero 2020 (pre pandemia) y diciembre 2021 el índice Nasdaq subió 70%, mientras la inflación interanual pasaba del 2,5% anual al 7% y seguía con tendencia ascendente llegando al 9% para junio de 2022. Ya en 2022 la Reserva Federal cambió el sesgo de su política monetaria y ese proceso se revirtió, con el Nasdaq retrocediendo más de 13 puntos porcentuales.

Este análisis confirma que el segmento de Renta Variable, ha funcionado como reserva de valor en escenarios de tasa real negativa.

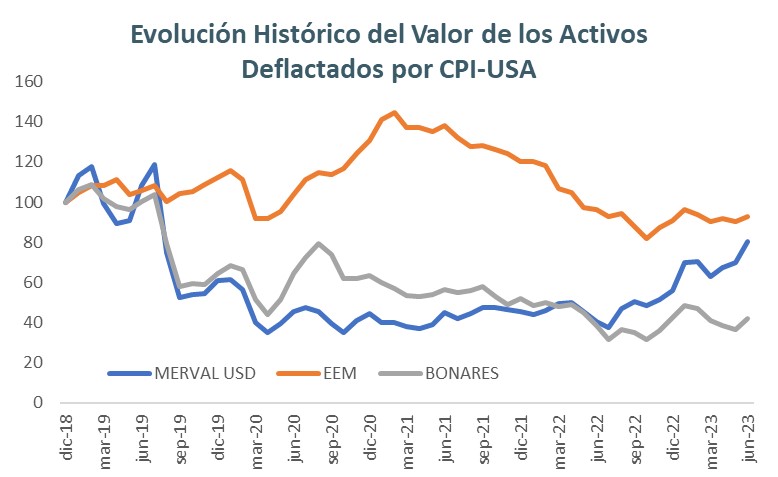

Gráfica de Evolución Histórico del Valor de los Activos Deflactados por CPI-USA

Este esquema de análisis nos permite analizar la dinámica reciente del Merval en dólares, donde se observa un aumento de valor del 40% en el año. Detrás de ese proceso se puede entender que una suma de efectos que lo pueden explicar:

Dinámica Internacional: El valor de los activos de países emergentes (EEM – Índice de Empresas Medianas y Grandes de Mercados Emergentes) ha iniciado un proceso de recuperación a partir de octubre de 2022, una vez que se empezó a ver más cerca la finalización del proceso de suba de tasas y el dólar dejó de fortalecerse. Los activos subieron casi 14% desde ese momento. Este factor puede explica 1/5 parte de la suba del Merval en ese período.

Tasas Reales Negativas: En Argentina, al igual que sucedió en Estados Unidos entre fines de 2020 y mediados de 2022, las tasas reales han sido negativas, corriendo siempre por detrás de la inflación.

Precios de Inicio Históricamente Bajos: El valor de los activos locales (Merval en Dólares) se encontraba muy cerca de sus valores mínimos, lo que incentivó la demanda y la recuperación del precio.

Dinámica Electoral: En los últimos meses, y en especial en las últimas jornadas con los candidatos ya más definidos, el mercado ha empezado a descontar un escenario más favorable para el año próximo, donde posiblemente existan menores niveles de controles cambiarios. Eso ha explica una parte de rally de las últimas semanas.

Estos factores explican la dinámica del valor del Merval en dólares hasta ahora. A partir de ahí surgen varias preguntas: ¿Cuál es la evolución esperada hacia adelante? ¿Qué margen tiene de seguir creciendo? ¿Cómo están esos precios en relación con otros activos?

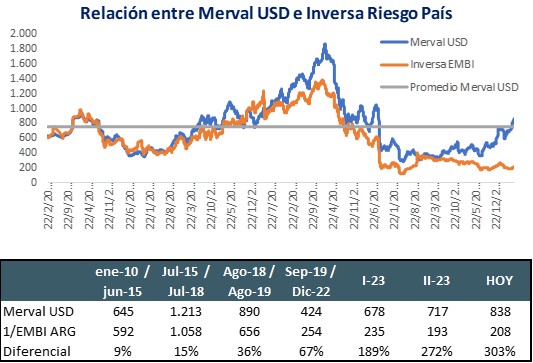

Gráfica de Relación entre Merval USD e Inversa Riesgo País

El Merval en USD muestra todavía un rezago de 13/14% con respecto al EEM, por lo tanto, existe una primera referencia que permite esperar, en escenarios razonables, un margen de aumento.

El Merval ha tenido niveles claramente superiores a los promedios, en especial en el período 2015-2018. Si bien no se puede descartar que se recuperen esos valores, lo que supondría una mejora del orden del 40/45%, todavía se ven como de baja probabilidad de ocurrencia. Esto se debe a que se deben lograr avance en varios temas centrales, como por ejemplo la reducción del ritmo inflacionario y la desaparición de la brecha cambiaria.

El Valor Relativo de los Bonos: Mientras las acciones han registrado un fuerte rally favorable y los bonos han copiado parte de esa dinámica. La brecha de valor entre ambos es todavía muy significativa. Los niveles actuales de Merval históricamente han sido compatibles con niveles de Riesgo País de la mitad o menos de los valores actuales. Es decir que los bonos locales en dólares lucen con un margen de aumento de precio hacia adelante claramente mayor. Esto a pesar de la fuerte ganancia que han registrado en las última semanas.

En síntesis, el análisis realizado ha mostrado que las acciones pueden convertirse en un factor de reserva de valor en escenarios de tasas reales negativas. En Argentina puntualmente ese ciclo se viene observando en los últimos meses. Las acciones de las empresas han aumentado en dólares y si bien los bonos han opiado en las últimas semanas esa dinámica, en valores absolutos todavía están muy por debajo y tienen mucho terreno por recorrer hacia arriba. Un factor que juega en contra de la recuperación de los bonos es que las carteras de los inversores locales más grandes ya se encuentran bastante cargadas con esos activos y por lo tanto no se ha potenciado tanto la demanda. Pero en escenarios en donde se reduce la brecha cambiaria, esos instrumentos pueden seguir recuperando valor.

En definitiva, los mercados locales siguen a la espera del proceso electoral, observándose posiciones que buscan coberturas y estar preparadas para la dinámica que pueda darse hacia adelante.