En las últimas jornadas se ha observado un gradual retroceso del nivel de dólar financiero. Ha caído tanto el Contado con Liquidación (CCL) como el dólar MEP e inclusive el dólar billete. Es importante entender los motivos detrás de estos movimientos para tratar de anticipar la dinámica futura y las posibilidades reales de avanzar hacia una unificación cambiaria. Los principales interrogantes vienen por el lado de la oferta y demanda de divisas, y sobre todo del stock de pesos que quede luego del proceso de reabsorción monetaria que se ha llevado a cabo.

El programa de gobierno de los primeros meses parece haber estado orientado a lograr 3 grandes objetivos:

- Corregir el Desequilibrio Fiscal: Enero empezaría a mostrar resultados positivos, aunque todavía no se puede estimar un nivel real de equilibrio, porque se necesita esperar a que se estabilice el nivel de operatoria de las diferentes áreas de gobierno. Pero por ahora, el Tesoro ha captado más pesos entre recursos y colocaciones de deuda en el mercado de capitales que los que ha aplicado a cubrir sus gastos.

- Recomponer Reservas: Se llevan acumuladas compras al sector privado por casi USD 7.300 millones. Es la base para lograr equilibrar el mercado cambiario. El año 2024 tiene que ser de fuertes compras de divisas y en la medida que se vaya logrando ese objetivo, puede bajar la presión sobre el dólar financiero, porque el mercado empezaría a incorporar en precios una probabilidad mayor de unificación cambiaria.

- Disminuir el Stock de Pesos Excedentes: El otro eje en el que el BCRA y el Tesoro de manera conjunta han estado muy activos es en la disminución del stock de pesos excedentes. Siempre es válido aclarar que el nivel total de pesos de la economía argentina no es alto, pero se contrapone con una demanda real de dinero que está en sus mínimos históricos. Eso hace que el BCRA deba estar muy activo en el manejo de la política monetaria, donde se ha pasado de la esterilización a la reabsorción de pesos para evitar el impacto que tienen los intereses de los pasivos remunerados como fuente de creación de dinero.

En definitiva, lo que se busca es una señal de largo plazo que disipe el riesgo de nuevas emisiones de pesos con destino fiscal y una corrección del desequilibrio entre los stocks de reservas y los pesos que potencialmente pueden demandar esas reservas.

De los avances que se logren en esos tres ejes depende la manera en que se forman expectativas y cómo puede repercutir eso en el valor que los inversores estén dispuestos a convalidar para dolarizar sus activos.

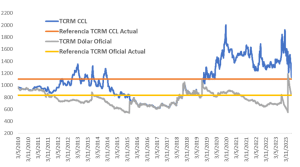

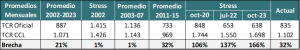

En los últimos años, el mercado ha convalidado niveles de tipo de cambio real implícitos en el dólar financiero muy altos con relación a los promedios históricos. Esto se explica por el bajo nivel de reservas, el excedente de pesos y los niveles récord de restricciones para el acceso de divisas.

La pregunta es si, con avances en los 3 ejes descriptos, el mercado está para validar esos mismos niveles de TCRM o pueden bajar un escalón.

¿Está caro el Dólar Financiero?

La manera de analizarlo es comparando el valor actual en términos reales. Para eso se usa el Índice de Tipo de cambio Real Multilateral. Ese indicador incluye el valor del tipo de cambio y la diferencia entre la inflación actual y la inflación internacional, por lo tanto, sirve para entender cuán caro con relación a una canasta de bienes y servicios se está dispuesto a pagar por un dólar.

Evolución Histórica del Tipo de Cambio Real

La información disponible muestra que el valor actual está alineado con el promedio del valor real del Dólar Financiero de los últimos 20 años. Viene de estar muy arriba de esos valores, tocando incluso en los períodos de stress valores que expresados a precios de hoy serían equivalentes a $1.700 / $1.750.

A pesar de ello, se trata de niveles que están claramente por arriba de los períodos en los que la economía ha funcionado sin controles sobre las operatorias cambiarias. En los años sin controles, el promedio del valor del Dólar Financiero fue de $990.

¿Qué tiene que pasar para que baje el valor real del Dólar Financiero?

El primer punto es claro, se necesita una unificación cambiaria que lleve los niveles de equilibrio a valores inferiores. Pero entendemos que para que se pueda dar una unificación cambiaria se necesita cumplir primero algunas condiciones:

- Mostrar señales de equilibrio fiscal sostenible.

- Asegurar una oferta excedente de dólares.

- Disminuir la demanda potencial de dolarización de carteras.

- Tener capacidad de intervención que permita mitigar shocks.

Está claro que en las últimas semanas se ha ido avanzando en esa dirección, pero todavía pareciera que hay varios puntos en los que se necesita lograr mejoras adicionales.

La mejoría fiscal es muy reciente y sin aprobación de la Ley de Bases, es difícil asegurar que dicha mejoría sea sostenible en el tiempo.

La oferta excedente de dólares se está logrando, pero resta ver si cuando se normalice la demanda de divisas (pago de importaciones pendientes, acceso al MULC para suscriptores de Bopreal, etc) se logra mantener el mismo nivel de compras que hasta ahora. Como dato positivo, en el segundo trimestre entra la oferta de divisas por la estacionalidad agrícola. Si esa oferta es mayor a la demanda incremental que hay programada, se habrá dado un paso importante. Esto es posible que suceda porque el nivel de importaciones estaría cerca de sus niveles mínimos históricos, ya que se ha combinado un alto nivel de stocks con bajas ventas en el mercado local.

El stock de M3 cayó 16% en términos reales entre el 30 de noviembre de 2023 y el 8 de febrero de 2024. Es un ritmo de caída muy fuerte que da cuenta del efecto de dos mecanismos de reabsorción:

- Bopreal: Los pesos que los importadores le dan al BCRA al suscribir los bonos salen directamente de circulación. De esta manera el BCRA logra con la emisión de un bono en dólares, reabsorber esos pesos y achicar la demanda potencial de divisas de los importadores. Si se logra emitir el 100% del monto estipulado (USD 10.000 millones), el BCRA habrá logrado reabsorber $8,5 Billones de pesos. Eso equivale al 38% de los Pasivos remunerados que había al 30 de noviembre.

- Recompra de Deuda del Tesoro: Este mecanismo de reabsorción parte de las operaciones de colocación de deuda del Tesoro en el mercado de capitales. En las emisiones primarias el Tesoro está logrando captar más pesos de los que necesita para cubrir sus necesidades. Esos pesos excedentes los aplica a recomprarle deuda al BCRA. Se trata de los bonos que la autoridad monetaria fue comprando en el mercado durante 2022 y 2023 para sostener la paridad de esos instrumentos y asegurar la liquidez necesaria para que el Tesoro pueda ir refinanciando sus vencimientos en pesos. Se espera que este mecanismo se mantenga en las próximas semanas y podría servir inclusive para reabsorber entre USD 5.000 y USD 7.000 millones.

En definitiva, el mercado percibe que, si bien todavía faltan avances concretos en áreas específicas, la economía se podría estar encarrilando hacia una unificación cambiaria. Si estos avances se mantienen es factible que los inversores se sigan posicionado de cara a una unificación y eso baje la demanda por dolarización de carteras. Este es un sendero que puede ser virtuoso, pero que no está exento de riesgos, en especial por las dificultades legislativas que se están dando para aprobar reformas que son necesarias para la consolidación fiscal.