A pocos días de las elecciones generales, el mercado cambiario ha mostrado fuertes presiones. Tanto en el oficial, con el BCRA necesitando vender divisas, como en los mercados financieros, donde las cotizaciones se acomodaron en un nuevo rango de valores. Es un proceso similar al que se vivió previo a las PASO, pero en otra escala. Cuando se producen estos ciclos, el análisis se ramifica en dos. Por un lado, buscando entender la dinámica nominal de las variables y donde pueden encontrarse los techos. Por otro lado, aparece el análisis de largo plazo, en donde se buscan equilibrios reales y sustentables. Probablemente en estas jornadas siga prevaleciendo la visión nominal de corto plazo.

Luego de varias semanas en las que los inversores estaban a la expectativa, fuertemente posicionados en Money Market, esperando que se terminen de reacomodar los valores de los activos en pesos, esta semana volvió con bastante intensidad la demanda por cobertura cambiaria.

Esto se reflejó tanto en el mercado de futuros de tipo de cambio oficial (Rofex), en el valor de los instrumentos Dollar Linked y en la cotización de los diferentes canales de dólar financiero.

Reajuste en el precio de los Futuros:

Uno de los primeros mercados en los que se vio la mayor demanda por cobertura cambiaria es en los futuros de tipo de cambio que se operan en ROFEX.

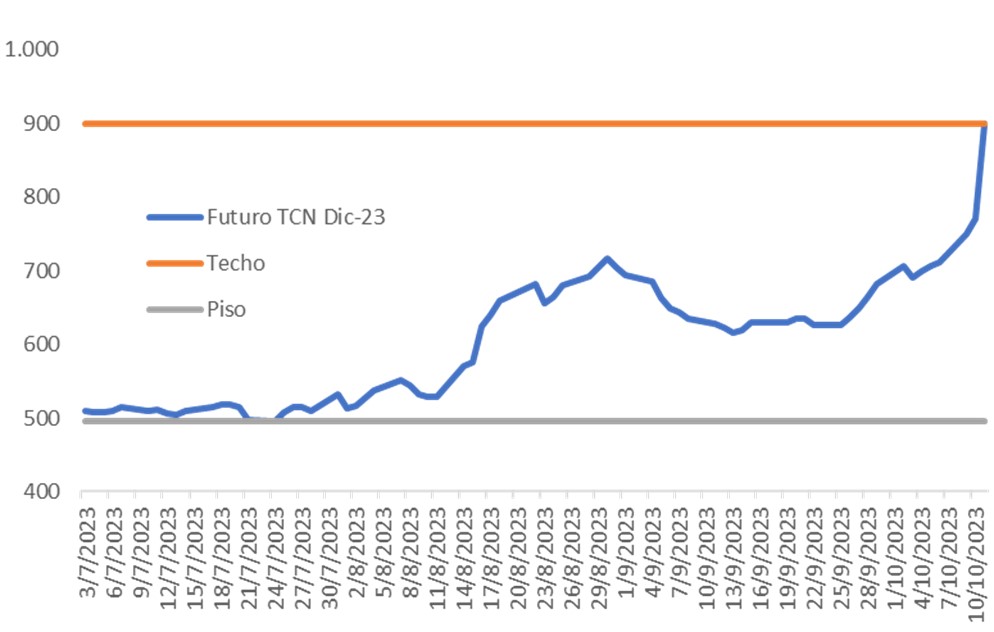

Si tomamos como referencia el contrato de diciembre, es decir con vencimiento después de que asume el nuevo gobierno, vemos como el precio operado, que había alcanzado niveles máximos a fines de agosto y luego había bajado, alcanzó nuevos valores récord.

Valor del Contrato de Futuro de Tipo de Cambio Dic-23

Gráfica sobre Valor del Contrato de Futuro de Tipo de Cambio Dic-23

Ese contrato ya está operando en rangos de $900 / $950 y puede seguir presionado durante la próxima semana. Esta cifra implica niveles en promedio 80% superiores a los vigentes pre PASO y 170% mayores al tipo de cambio oficial actual, que sigue congelado en $350. Los inversores que están operando a esos valores, toman coberturas con una franquicia muy alta, porque claramente toda esa primera parte de un eventual salto discreto del tipo de cambio no lo percibirían. Se cubren de cifras mayores, dejando claro un alto grado de incertidumbre hacia adelante.

Fuerte demanda por Activos Dollar Linked:

Luego de varias semanas en los cuales costaba encontrar comprados para los activos dollar linked emitidos por el Tesoro, la demanda volvió con toda su fuerza.

La decisión de congelar el tipo de cambio oficial hasta mediados de noviembre e inclusive con posibilidades de que se extienda hasta el cambio de gobierno, dejó sin “devegamiento” a estos instrumentos.

Por eso se vio a una parte de los inversores posicionándose en Money Market, para obtener esa tasa de interés mientras esperaban.

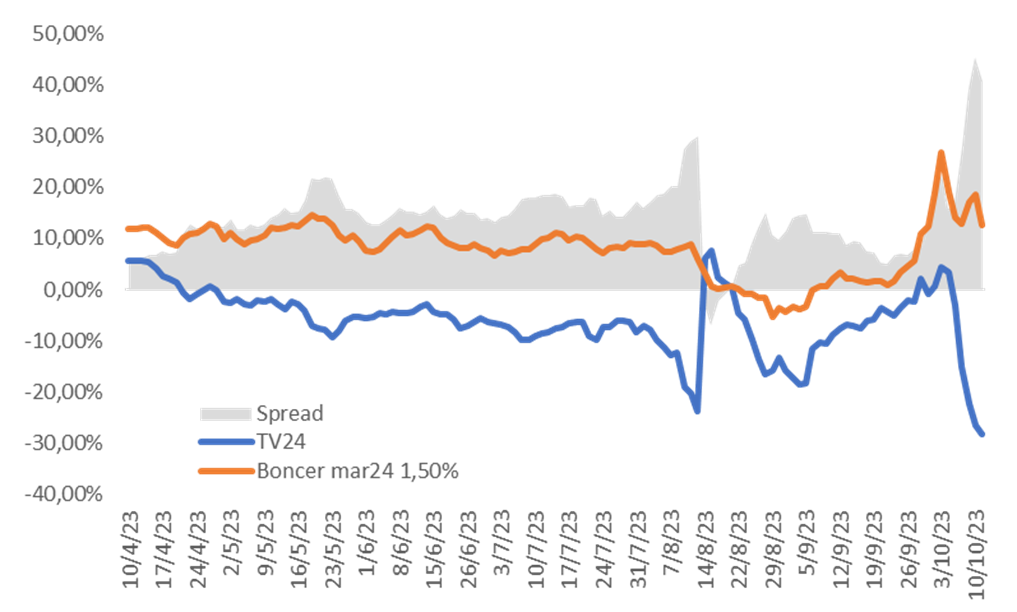

La semana pasada se recuperó muy fuerte la demanda y bonos como el TV24, que ajusta por dólar oficial y vence en abril de 2024, pasaron de devengar tasas efectivas de +3%/4% a rendimientos negativos del orden del 30%. Esto se explica por una fuerte demanda y un aumento directo de su precio.

Spread entre Instrumentos CER y Dollar Linked

Gráfica sobre Spread entre Instrumentos CER y Dollar Linked

Si bien los instrumentos CER también recuperaron un poco, ha quedado un fuerte spread entre estas cláusulas de ajuste, lo que deja claro que el mercado espera hacia adelante una corrección cambiaria con aumento del tipo de cambio real, es decir con más suba de tipo de cambio que de inflación. Si bien esa brecha ya se ubica en 40%, niveles máximos, puede seguir aumentando si el mercado se acomoda para un salto discreto fuerte del tipo de cambio.

¿Hasta dónde puede llegar la brecha?

El último punto que reflejó la demanda por cobertura cambiaria fue la presión que se observó sobre el dólar financiero.

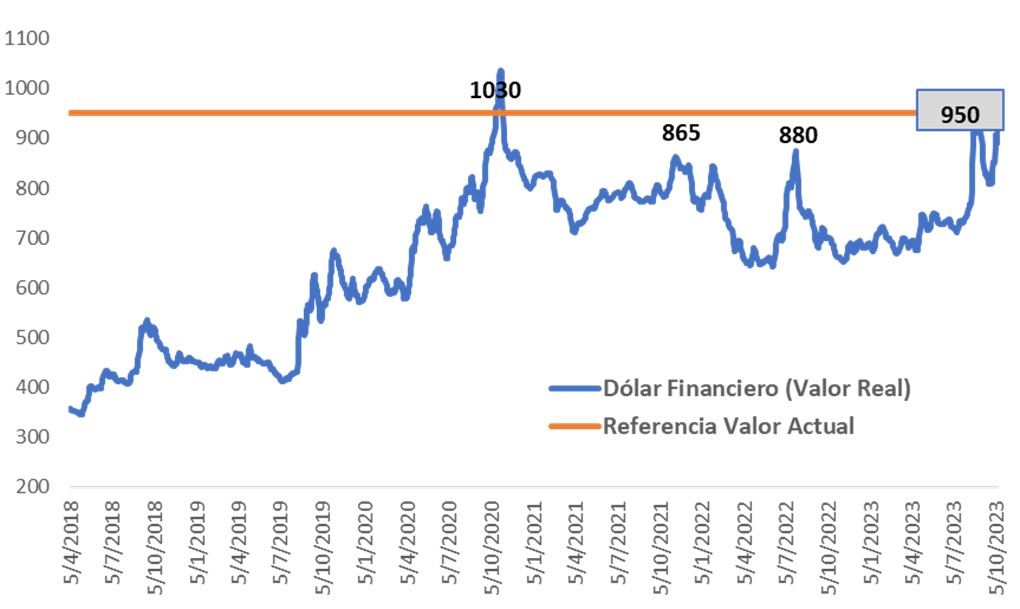

Los valores alcanzados se ubican dentro de los máximos recientes e inclusive por arriba de los niveles de abril – junio 2002. Claramente se trata de niveles de stress, donde queda clara la fuerte demanda por dolarización de activos.

El nivel actual solamente fue superado por el pico de brecha alcanzado en octubre 2020.

Los inversores que dolarizan posiciones a esos valores no operan mirando el equilibrio real de largo plazo, sino que tienen el foco puesto en los posibles niveles nominales que pueda alcanzar el dólar financiero en las próximas semanas. Es decir, aplican un enfoque nominal.

Valor del Dólar Financiero (CCL) medido en términos reales

Gráfica sobre Valor del Dólar Financiero (CCL) medido en términos reales

Estos niveles se sostienen por cortos períodos de tiempo, pero no se puede dejar de tener presente que, a los ritmos nominales actuales de la economía, los precios de referencia van cambiando rápidamente. Es decir que de corto plazo se pueden ver valores nominales similares o más altos.

Por ahora son pocas las herramientas efectivas que hay disponibles para contener esta demanda por dolarización.

Vemos factibles que sigan apareciendo estímulos oficiales (normativos) que busquen aumentar oferta y achicar demanda en ese mercado. Al menos de corto plazo. Por su parte, el BCRA estará decidiendo si aumenta la tasa de interés, aunque queda claro que en estos escenarios de muy corto plazo y con riesgo de shocks, las tasa de interés son poco efectivas.