La semana pasada anticipábamos que se percibía un cambio en la liquidez del mercado de pesos. El corolario de ese proceso fue la licitación de Lecaps, en donde el Tesoro no logró rollear los vencimientos que tenía, generando una inyección de liquidez algo mayor a los $2 billones. Esta noticia, que en otras circunstancias se podría haber tomado como una señal negativa, era esperada por el mercado, que venía viendo el impacto de la menor liquidez.

El sistema financiero local se está enfrentando al desafío de crecer en volumen de negocios. Superada la etapa de tasas de interés nominalmente muy altas, con el nuevo escenario y si efectivamente se avanza hacia una menor inflación, los márgenes se achican y el crédito necesita adquirir una escala mayor.

Esto implica que la oferta de crédito va a seguir creciendo y eso puede empezar a impactar en una economía que paradójicamente hoy se encuentra más líquida en dólares que en pesos.

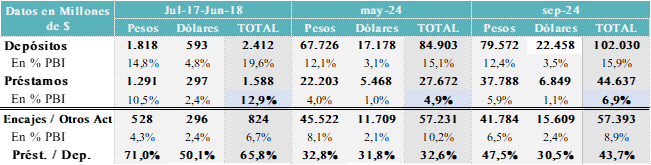

Si analizamos la evolución de estas variables vemos como poco a poco los distintos parámetros se han ido acercando a los niveles de 2017-2018, referencia cercana de valores más altos.

- Depósitos / PBI: Ya están casi en 16% del PBI, por debajo del 19,6% promedio, pero acercándose a ese valor. Cambia la composición, donde claramente los depósitos en dólares ponderan menos que en ese entonces (3,5% vs. 4,8%. El blanqueo justamente busca crecer en esa línea. Todavía resta ver qué parte del aumento de depósitos permanece allí y qué parte se canaliza hacia otros activos o se retira una vez finalizado el plazo obligatorio (1/10).

- Préstamos / PBI: En este caso la comparación es muy diferente, el nivel actual apenas supera la mitad de lo que había en 2017 -2018. La diferencia es muy marcada en ambos segmentos. El crédito en pesos viene creciendo a un ritmo muy elevado, con los bancos aumentando su posición en $15 billones en los últimos 3 meses y medio. Esto implica crecimientos reales cercanos al 7% mensual. En el tramo en dólares la dinámica es diferente. El segundo trimestre del año había mostrado ritmos de expansión interesantes, pero luego del recorte de tasas en pesos eso se frenó. Hoy ha empezado a reactivarse como consecuencia de niveles de tasas de interés en dólares más bajas por los nuevos flujos de liquidez.

- Uso de capacidad prestable: Las cifras muestran cómo los bancos han incrementado de manera muy significativa el uso de la capacidad prestable en pesos, pero que eso no se replica en el segmento en dólares, donde apenas colocan el 30% de lo que reciben de depósitos, encajando el resto en el BCRA.

Al analizar la información expuesta en el apartado anterior queda claro que el mercado está menos líquido en pesos y más líquido en dólares. Aunque los usos posibles para esos dólares sean más acotados.

¿Cómo está la caja en pesos de los bancos?

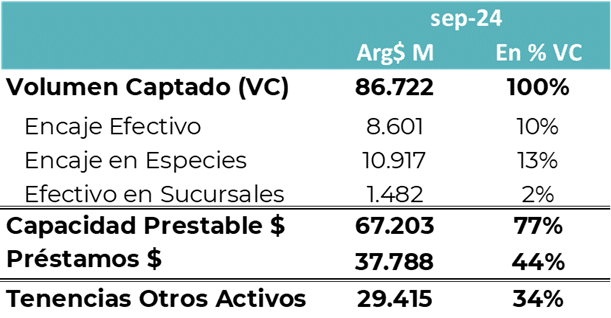

Los bancos captan pesos a través de los depósitos y de las operaciones que puedan hacer en el mercado (ONs, caución, etc). Si sumamos todas esas fuentes de fondeo vemos que a septiembre tienen un volumen captado total de $ 86,7 billones.

El 10% de ese total lo tienen depositado en el BCRA cumpliendo con los requisitos mínimos de liquidez (encajes). Otros 13% lo tienen encajado, pero en especies (títulos públicos que tienen rendimiento) y el 2% adicional lo mantienen en efectivo en sus sucursales y cajeros.

Si se netean todos esos conceptos, les queda una capacidad prestable (sin usar el patrimonio propio) del 77% del volumen captado, que a pesos de hoy son $67,2 billones. De ese total tienen prestado $37,8 billones. Es decir que la posición propia de otros activos (Lecaps, bonos CER, LeFis, etc) es de $29,4 billones.

Si tenemos en cuenta que siempre mantienen una opción mínima de liquidez (LeFis) y que los bonos CER se encuentran contabilizados como inversiones de largo plazo (a devengamiento) y que por lo tanto no conviene venderlos en el corto plazo, la liquidez residual empieza a estar más acotada. Esto implica que necesitan encontrar fuentes de pesos para abastecer el necesario crecimiento del crédito, que les viene requiriendo un flujo de $2 billones mensuales (y en aumento).

Esta necesidad de liquidez explica que el monto ofrecido en la reciente licitación de Lecaps haya sido más acotado.

Si esta tendencia se mantiene, los bancos irán bajando su posición en esos activos (Lecaps) y podrían presionar hacia el alza a las tasas de corto plazo y competir por la captación de depósitos. Siempre con el objetivo de seguir creciendo en créditos.

¿Y con los dólares?

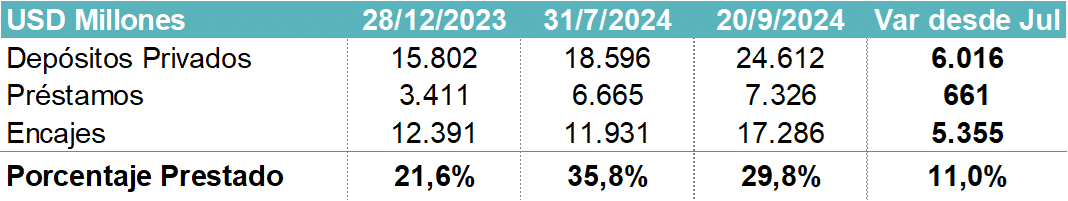

El blanqueo sigue trayendo dólares al sistema, pero el desafío de corto plazo es encontrarles destino. Si hacemos un corte al 20 de septiembre vemos cómo los depósitos habían crecido USD 6.000 millones y solamente un 11% se había aplicado a nuevos créditos. De allí en adelante el aumento de los depósitos creció exponencialmente y es difícil que se haya logrado aumentar la colocación de crédito al mismo ritmo.

Esto confirma que sigue creciendo la liquidez sin aplicar y que en el corto plazo si los depositantes no se llevan esas divisas, la oferta de crédito aumente. Mientras tanto el primer paso sería que esos dólares sean encajados en el BCRA reforzando el nivel de reservas internacionales brutas.

El efecto directo de esto es una caída en la tasa nominal de interés que las entidades pagan por los depósitos, dado que al no poder aplicarlos se les complica rentabilizar esos depósitos.

En un escenario en donde se mantenga el crawling peg al 2% mensual y la tasa en pesos suba por la menor liquidez, es esperable que la demanda de crédito en dólares de las empresas vaya en aumento.

En definitiva, nos encontramos con la paradoja de un sistema financiero que se encuentra con mayor excedente de dólares y menor liquidez en pesos y en el que la dinámica esperada de las tasas es diametralmente opuesta.