El proceso electoral tendrá la máxima extensión posible. Recién se definirá el ganador el 19 de noviembre. Desde la perspectiva de los inversores esto implica un escenario de alta incertidumbre que se extiende en el tiempo. En especial porque han quedado como contendientes dos alternativas que ofrecen caminos económicos muy diferentes hacia adelante. Eso se refleja en las variables centrales que reflejan las expectativas de los inversores. Esas variables son el valor del dólar futuro, el nivel de la brecha cambiaria, el valor de las empresas (acciones), etc.

El resultado de las PASO sorprendió porque posicionó a un nuevo espacio con chances reales de llegar a la Presidencia. Ese resultado no estaba reflejado en las encuestas. Adicionalmente, al día siguiente se produjo un salto del tipo de cambio que acrecentó la volatilidad post electoral.

El resultado de las elecciones generales también sorprendió, pero por un motivo diferente. El espacio oficialista, que había quedado tercero, resultó el más votado. De esta manera, ingresaron a la segunda vuelta electoral dos propuestas con alternativas económicas muy distintas. De acuerdo con las definiciones que han dejado durante la campaña, el mercado percibe a Javier Milei como un candidato con una propuesta económica de shock, en especial en el frente cambiario y fiscal. En cambio, Sergio Massa aparece como alguien con un eventual programa económico más gradualista. Esto nos deja tres semanas por delante, en las que en la medida que se perciba que uno u otro candidato toma ventaja, el valor de los activos podrá ir acomodándose a un escenario o al otro.

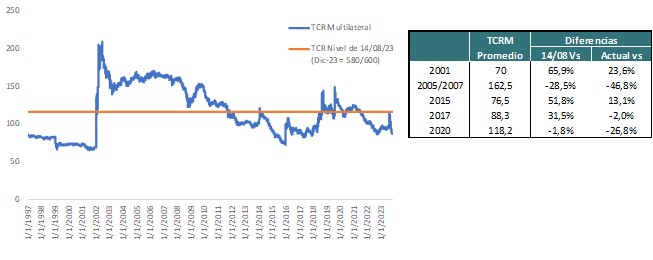

No cambian los Fundamentos Económicos

Sea quien sea el candidato elegido, el desafío económico que tiene por delante es el mismo y no ha cambiado producto del resultado electoral. La economía sigue teniendo un fuerte excedente de pesos y un claro faltante de dólares.

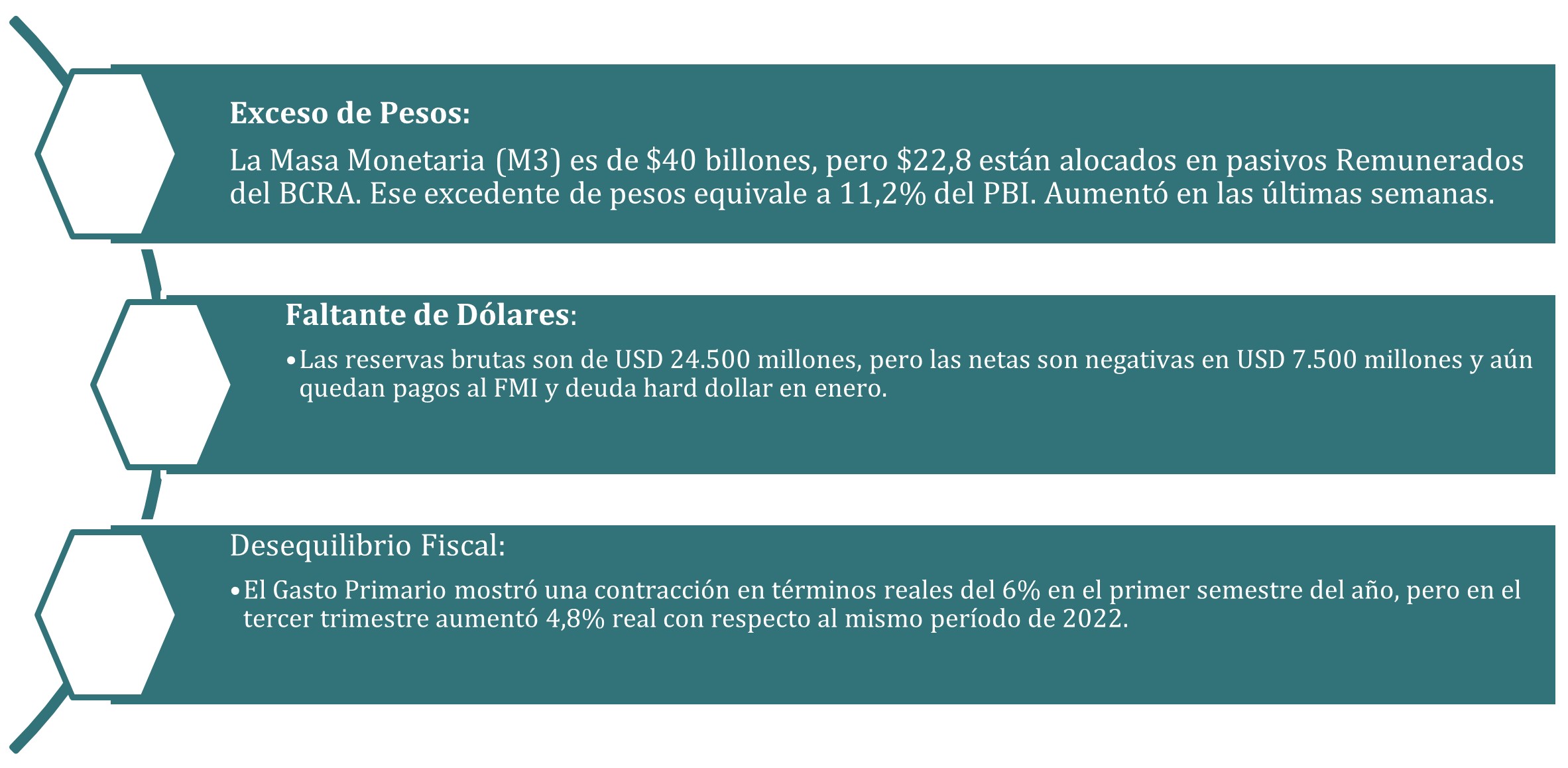

Fundamentos económicos

La Magnitud del Exceso de Pesos

Los datos monetarios muestran claramente dónde está alocado el exceso de pesos y la magnitud que tiene.

Con altos niveles de inflación, disminuyen fuertemente las tenencias de efectivo. El promedio histórico de circulante con relación al PBI es de 5,6% y hoy está en menos de la mitad (2,5%).

Esto se extiende a la Base Monetaria, que cayó de niveles promedio 8,4% a valores actuales de 3,6% del PBI.

La diferencia es menor en el caso de los Medios de Pago (M2), que pasó de niveles promedio de 14,1% a 11,1%, aunque ahí hay que tener en cuenta el fuerte crecimiento de los fondos Money Market, que hoy tienen 3 puntos del PBI en depósitos en cuentas corrientes remuneradas. Sin ese aporte, la caída de la BM habría sido claramente menor.

¿Dónde está el exceso de Pesos?

Tabla sobre ¿Dónde está el exceso de Pesos?

Al analizar el agregado monetario más amplio (M3) se observa que está mucho más cerca de los niveles históricos. Se ubica en 19,6% del PBI cuando el promedio histórico es de 22,3% del PBI.

Estas cifras confirman que los excedentes de pesos se encuentran depositados en el sistema financiero, tanto en cuentas remuneradas como en plazos fijos y que de allí se canalizan hacia el BCRA. Por eso, los pasivos remunerados han subido hasta ubicarse en 11,2% del PBI.

Esta es la magnitud del desafío de pesos que debe afrontar el próximo programa económico y la disyuntiva seguirá siendo entre el camino más largo, en el que se apunta a disminuirlo vía recuperación de la demanda real de dinero o aparecen opciones de rescate distintas para esos pesos. Ese segundo camino luce complejo sin antes incrementar el stock de reservas internacionales del BCRA.

¿Cómo lee el mercado los distintos resultados posibles?

Las recientes restricciones para operar con activos denominados en moneda extranjera por montos mayores a $200 millones le ha quitado profundidad al mercado del Dólar Financiero (CCL) y ha perdido referencia como termómetro de las expectativas del mercado.

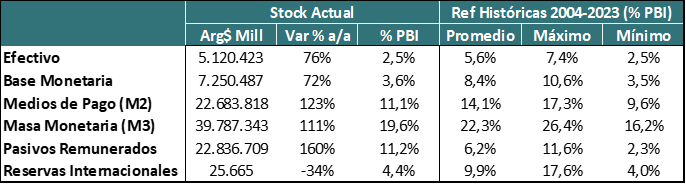

En ese marco, la variable de referencia ha pasado a ser la dinámica que adquiere el mercado de futuros de tipo de cambio (ROFEX).

Valor del Contrato Futuro Rofex TC 3.500 a Dic-23

Gráfica sobre Valor del Contrato Futuro Rofex TC 3.500 a Dic-23

Ahí intervienen dos factores, por un lado, la probabilidad de ganar que le asigna el mercado a cada candidato y, por otro lado, el tipo de ajuste cambiario que se espera que cada uno aplique.

Luego de las elecciones generales el mercado dejó de percibir el escenario más extremo de unificación cambiaria inmediata, como esperaba para Milei, para asignarle muchas más chances en ese proceso de formación de precios a un escenario más gradual con Massa o eventualmente a un escenario de Milei que ante la necesidad de acuerdos políticos necesita suavizar su escenario de unificación inicial.

Eso llevó al valor del contrato de futuro de diciembre, que llegó a estar en niveles de $1.000 (ajustado por inflación a valores de hoy), hasta un nivel actual de $600.

La devaluación implícita de esos contratos pasó de niveles de 180% a valores del 70%.

¿Hasta dónde puede llegar el tipo de cambio en cada escenario?

Nuestro análisis parte de entender que los desequilibrios estructurales siguen siendo los mismos. Es decir que sobran pesos, faltan dólares y se necesita corregir el déficit fiscal rápidamente.

Bajo esas premisas luce como casi inevitable tener que corregir el valor del dólar oficial. Si se mantiene el valor actual de $350 hasta el 10 de diciembre y se quiere recuperar el nivel de tipo de cambio real que se alcanzó con la devaluación de agosto, se requeriría un ajuste del 45%.

Ese valor se puede entender como un piso de ajuste y llevaría el dólar oficial a $510. Hoy los exportadores, con el esquema de liquidación 70% MULC / 30% CCL obtiene exactamente ese tipo de cambio. Pero no debemos olvidar que el ritmo de inflación es elevado. Por eso si llevamos el dólar que reciben hoy los exportadores, ajustado por inflación al 10 de diciembre, queda en $580. Eso implicaría un aumento del 65%.

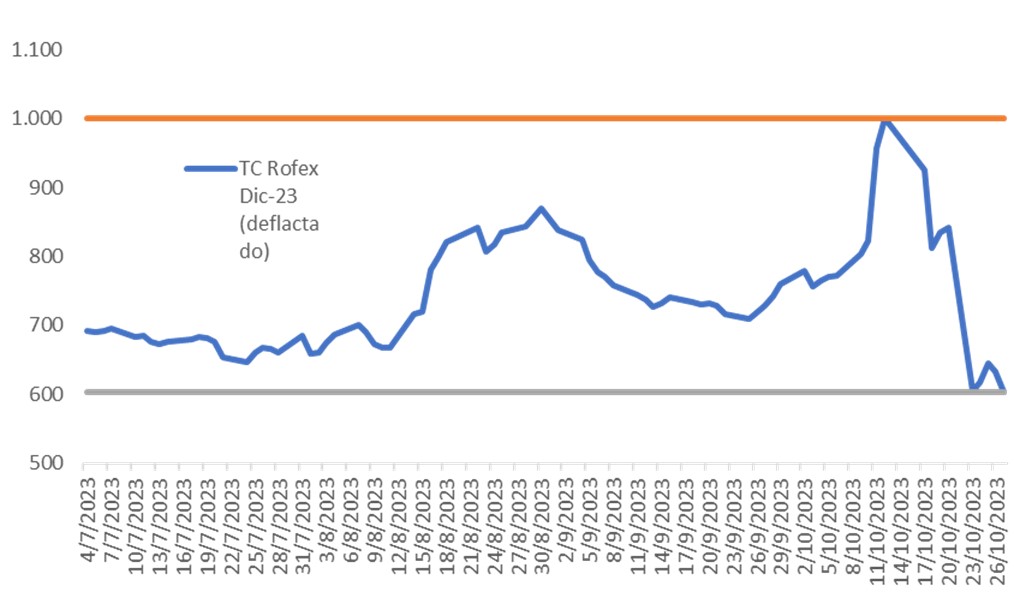

Evolución del Nivel de Tipo de Cambio Real

Gráfica y tabla sobre Evolución del Nivel de Tipo de Cambio Real

Estas cifras son altamente coincidentes con los valores a los que ha operado el mercado de futuros en las últimas jornadas. Implican niveles de TCR alineados con el promedio histórico 1997-2023 y 65% mayores a los de 2001. Pero siguen estando por debajo del nivel promedio de 2005 a 2007, período de fuerte excedente de dólares.

En las próximas semanas estaremos atentos a las señales que puedan venir de los diferentes candidatos, porque la decisión que se tome en el frente cambiario / monetario será el disparador inicial para ver cómo se logran equilibrar el resto de las variables.