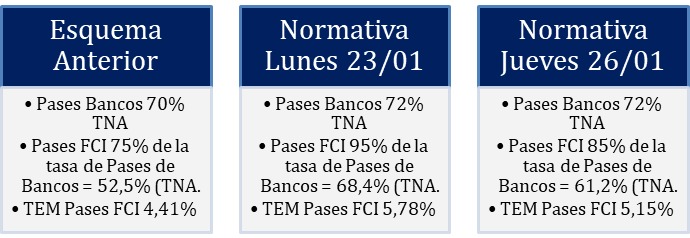

El lunes 23 de enero el BCRA anunció un cambio de alto impacto en su política de tasas de interés. Modificaba el esquema con el que se calculaba la tasa para operaciones de pases con FCI. Hasta ese momento les pagaba el 75% de la tasa de pases con bancos y la medida lo elevaba al 95%. Días atrás había subido la tasa de pases con bancos de 70% a 72%. ¿Qué objetivos tenía con estas medidas? ¿Qué impactos generaba en términos de distribución de la liquidez excedente? Finalmente, el jueves 26 corrigió la medida, bajando del 95% al 85% el porcentaje de la tasa de pases que trasladará a los FCI, ¿por qué se corrigió esta tasa?

En las últimas semanas, las principales decisiones del equipo económico parecen haber estado centradas en contener el nivel de la brecha cambiaria. Mantener el dólar financiero bajo control es una prioridad porque evita presiones inflacionarias adicionales. El desafío fue mayor a lo previsto, porque en los últimos meses de 2022 se tomaron decisiones que tenían por objetivo cuidar el nivel de reservas, pero podían implicar justamente una mayor demanda de dólar financiero.

En esa línea se puede encuadrar la recompra de bonos, la suba de 2 puntos de la tasa de pases con bancos y la mayor retribución para esa misma operación directa con FCI.

La suba de tasas de corto plazo ayuda a contener el nivel de brecha por dos canales simultáneamente. En primer lugar, aumenta el premio para quienes disponen de pesos excedentes. Es decir que aumenta de manera directa la retribución que reciben en instrumentos sin riesgo de mercado como pueden ser los FCI de Money Market. Adicionalmente también se genera un encarecimiento del dinero de corto plazo, porque los bancos tendrán menos liquidez disponible. Eso limita el financiamiento de grandes empresas, que puedan cubrir sus necesidades de liquidez con ese tipo de créditos y esperar para liquidar divisas tanto en el mercado oficial como en las operaciones cambiarias a través del mercado de capitales.

Pero la discusión central surgió por la magnitud de la suba anunciada, ya que dejaba el rendimiento de los Pases de los FCI por arriba de la cuenta remunerada y de los depósitos a plazo fijo para personas jurídicas. Eso implicaba que los bancos podían perder una parte importante de los depósitos de los FCI, que totalizan en el sistema algo más de $3,5 billones.

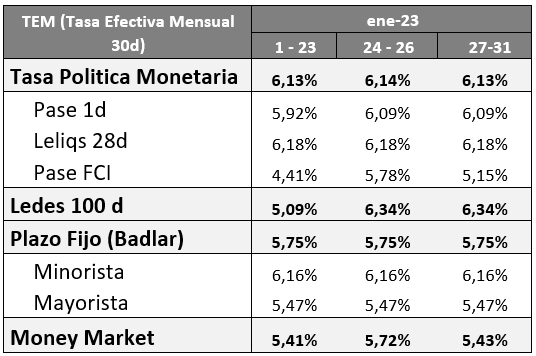

Para entender las idas y vueltas de esta medida hay que comparar los rendimientos de cada tipo de depósito y cómo impactan esos rendimientos en las decisiones de los FCI.

La propuesta inicial, que llevaba el rendimiento mensual de los Pases de FCI con el BCRA a 5,78% es disruptiva, porque generaba incentivos muy fuertes para que los FCI retiren todos sus depósitos del sistema financiero y los trasladen a la operatoria de pases. El 5,78% de Tasa Efectiva Mensual estaba claramente por arriba del rendimiento de una Cuenta Remunerada, pero también era superior al rendimiento de un Plazo Fijo de Persona Jurídica (5,47% de TEM). Por lo tanto, iba a implicar una rápida reasignación de liquidez, que pasaría de depósitos en el sistema financiero a pases directos con el BCRA. En los primeros dos días de operatoria se canalizaron hacia ese instrumento más de $450.000 millones.

Con esta medida el BCRA buscaba mejorar las tasas de interés de corto plazo y bajar el costo cuasifiscal de sus Pasivos Remunerados. Al saltearse la intermediación del sistema financiero, se evitaba la incidencia del Impuesto a los Ingresos Brutos, de esa manera mejoraba la tasa efectiva que cobrarían los inversores y bajaba el costo de los pasivos remunerados.

Los más perjudicados eran las entidades financieras, que perdían volumen de intermediación y por lo tanto rentabilidad. Pero el efecto negativo no se acotaba a ese impacto, ya que las entidades financieras están teniendo un rol relevante en la demanda de Letras del Tesoro. Por eso, una menor liquidez podía implicar un desarme de posiciones en títulos públicos en pesos. Estos parecen haber sido los factores que incidieron en la decisión de BCRA de atenuar el cambio realizado y colocar el porcentaje de tasa que traslada a los FCI en un punto intermedio (85% de la tasa de Pases a Bancos).

El interrogante hacia adelante es si con esta corrección el BCRA sigue logrando el objetivo buscado, que era subir el rendimiento de los Money Market y bajar el costo cuasifiscal de sus pasivos.

La tasa de Pases con BCRA queda ahora en 5,15%, un valor que se ubica por debajo de lo que percibían los FCI Money Market por depósitos en Cuentas Remuneradas, que están exentas de encajes, pero mayor a lo que reciben el resto de los depósitos en cuenta corriente de los FCI que no son Money Market y que si estaban sujetos a la integración de encajes. Esto acota mucho el alcance de la medida. Ayudará al resto de los fondos a lograr un mayor rendimiento, pudiendo generar inclusive un leve aumento en el spread entre el retorno de un Money Market (que vuelve a su rendimiento anterior a la medida) y un FCI T+1, que mejora el retorno por su liquidez.

Si la medida tiene un menor alcance, su eficacia en términos de contención de brecha y reducción del costo de los pasivos remunerados es claramente menor. En definitiva, se resignó el impacto potencial de esta medida para mantener el equilibrio en otros aspectos que son relevantes, como la demanda de Letras del Tesoro. Se trata de un año de fuertes desafíos en donde probablemente se sigan viendo esfuerzos por ir logrando el equilibrio simultáneo en varios frentes.