Las primeras semanas del año estuvieron marcadas por un aumento del dólar financiero (CCL). El incremento en el precio, en un contexto de “crawling peg” del dólar oficial del 2% mensual implica necesariamente un aumento de brecha cambiaria, que se ubicó en el rango de 50% a 60%. El objetivo es entender qué puede haber detrás de esta dinámica y cuáles son los rangos en los cuáles se puede estar moviendo hacia adelante.

El Dólar Financiero (CCL) se mantuvo en niveles estables durante diciembre 2023. El salto en el dólar oficial y la aceleración inflacionaria no habían tenido un impacto negativo.

Eso comenzó a cambiar a partir de los primeros días de enero. Probablemente estos movimientos se han visto en parte influenciados por la estacionalidad que se genera a partir del “Efecto Bienes Personales”: los inversores se ven incentivados a realocar en la plaza local activos que estén en el exterior para bajar la alícuota impositiva que se les aplica. Ese movimiento suele revertirse durante enero y eso explica una oferta adicional de divisas durante fin de año y una demanda incremental en los primeros días del año siguiente.

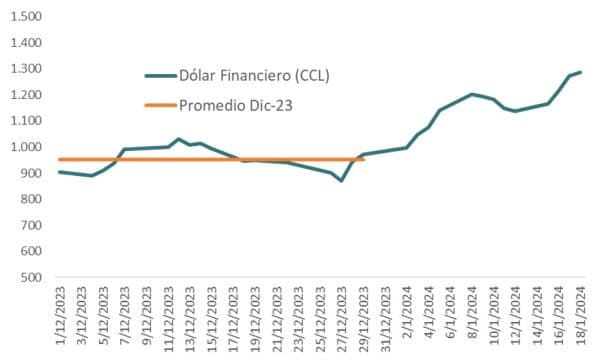

Evolución del Dólar Financiero (CCL)

Grafica sobre Evolución del Dólar Financiero (CCL)

El gráfico anterior muestra claramente cómo se produjo un cambio en la dinámica a partir de los primeros días de enero. El incremento acumulado desde el 29 de diciembre al 18 de enero fue del 32%.

Pero eso no fue lo único que sucedió en estas primeras semanas del año. La inflación se mantiene a un ritmo elevado, la política monetaria sigue enfocada en tratar de reabsorber pesos y no se han visto cambios todavía en la política cambiaria, con un ritmo de crawling peg del 2% que empieza a generar preocupación por su efecto sobre el tipo de cambio real.

Ante este escenario, las principales preguntas que se están haciendo los inversores están vinculadas al nivel del dólar financiero: ¿ya está caro? ¿Puede seguir subiendo? ¿Qué va a pasar con la brecha?

Analizaremos los fundamentos detrás del valor del dólar financiero para sumar al análisis y las posibles respuestas a las preguntas planteadas.

¿Está caro el Dólar Financiero (CCL)?

La brecha cambiaria como indicador relevante para entender el nivel del dólar financiero es insuficiente. Detrás del nivel de brecha hay dos indicadores que son más relevantes para entender la dinámica futura: uno es el tipo de cambio real implícito en el dólar financiero y el otro es el tipo de cambio real del dólar oficial.

Esto implica que si uno quiere entender la magnitud de la brecha cambiaria primero tiene que saber si la brecha se produce porque el dólar financiero está caro o porque el dólar oficial está barato.

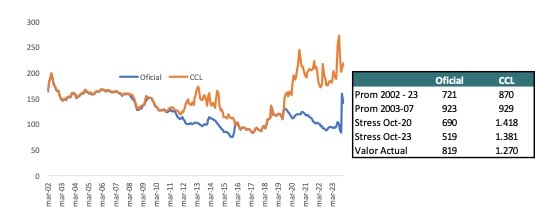

La mejor manera de mirar el Dólar Financiero es a través de una comparación histórica en términos reales. Es decir, cuál es el precio comparado a una canasta de bienes y servicios (IPC) que el inversor está dispuesto a convalidar.

En una mirada de largo plazo, vemos que el nivel actual de tipo de cambio real implícito en el dólar financiero es alto. Está 46% arriba del promedio histórico (2002-2023) y apenas 10% por debajo de los máximos que se dieron en promedio en octubre 2020 (los datos diarios fueron mayores, pero miramos el promedio de 30 días).

Una Mirada Larga sobre el Tipo de Cambio Real

Grafica sobre Una Mirada Larga sobre el Tipo de Cambio Real

Este análisis deja claro que el mercado sigue pagando un valor alto por el dólar financiero. Esto probablemente esté afectado por la continuidad que se ha dado de los controles cambiarios. Tanto los que afectan a la operatoria al dólar oficial, como las restricciones que permanecen para operar al dólar financiero.

Entonces la respuesta a la pregunta inicial es clara. El precio actual se encuentra dentro de los más altos que se han registrado en términos reales.

¿Por qué el dólar financiero se mantiene en estos valores?

La pregunta que aparece entonces es, ¿por qué el mercado convalida este nivel de precios?

Aquí la respuesta probablemente venga de diversos factores. El primero y principal es porque estamos ante un proceso en el que resulta muy difícil lograr preservar el valor del dinero.

Las tasas en pesos son fuertemente negativas en términos reales, el acceso a las divisas sigue restringido y hay empresas que han acumulado fuertes pasivos comerciales con el exterior. En definitiva, todo implica que el dólar financiero puede seguir sosteniéndose en niveles altos en términos reales. Si esto fuera así, implica que el inversor que convalida los precios actuales espera que dichos valores se mantengan en términos reales. Eso implicaría que su rendimiento en pesos le ha generado una cobertura contra el ritmo inflacionario.

Esto dispara una nueva pregunta, ¿qué debería pasar para que el valor del dólar financiero caiga en términos reales?

El factor central que define ese valor es el nivel de restricciones que existan para acceder al dólar. Esto implica que el dólar financiero puede bajar significativamente en términos reales si se da un proceso de unificación cambiaria que permita liberar esos controles. O, al menos, debería empezar a aparecer la expectativa de que eso suceda en un horizonte relativamente acotado de tiempo.

El programa de gobierno pareciera apuntar en esa dirección. Esto es, recuperación del nivel de reservas, ordenamiento fiscal y reabsorción de los pesos que exceden al nivel actual de baja demanda real de dinero.

¿Por qué sube la brecha?

Nos parece importante diferenciar el precio real del Dólar Financiero (CCL) de la brecha cambiaria. La brecha depende tanto del CCL como del valor del dólar oficial.

El esquema actual de crawling peg al 2% mensual con ritmos de inflación del orden del 25% llevan a una fuerte caída del tipo de cambio real oficial. Por eso, si se mantiene el valor del dólar financiero, lo lógico es que se genere un aumento de la brecha.

Análisis de TCR y Brecha de Corto Plazo

Grafico sobre Análisis de TCR y Brecha de Corto Plazo

Por lo tanto, si no se generan rápidamente condiciones para que el mercado empiece a incorporar en los precios una expectativa creciente de unificación cambiaria y disminución de las restricciones para acceder a las divisas, es lógico esperar que se siga ampliando la brecha.

El nivel de brecha de los próximos meses dependerá de:

- Ritmo de Crawling Peg: Si se sostiene el 2% mensual, el atraso del tipo de cambio real será rápido y eso se puede trasladar de manera directa al nivel de brecha. Si se mantuviera fijo el 2% de devaluación mensual y el valor real del Dólar Financiero no se moviera, el nivel de brecha para fines de marzo podría acercarse al 80/90%. Por esto el mercado espera que relativamente pronto se salga de este ritmo bajo, pero siempre teniendo en cuenta que el techo para el ritmo de depreciación lo pone la tasa de interés, hoy en 7,5% mensual.

- Ritmo de Inflación: Un factor que podría ayudar a atenuar ese nivel de brecha es que el ritmo de inflación se ubique por debajo de lo que hoy espera el mercado. Probablemente eso suceda si el efecto de la caída del poder adquisitivo afecta de manera sostenida al nivel de ventas.

- Valor Real del CCL: El otro factor que puede ayudar a que la brecha sea menor es el precio que los inversores estén dispuestos a pagar por el dólar financiero. Eso dependerá, como se explicó anteriormente, de las expectativas de unificación y liberación de controles.

El problema de que se genere una ampliación de la brecha cambiaria es la dificultad que genera para lograr una unificación exitosa. Si la brecha es muy grande, la necesidad de un nuevo salto cambiario para lograr esa unificación puede ser mayor. Por eso en las próximas semanas será necesario ir monitoreando como se reacomodan estas variables, de manera de entender la posible estrategia de salida de este esquema cambiario que proponga el equipo económico.