El listado de desafíos para 2024 es amplio, pero sin dudas uno de los que más presente está es la necesidad de encontrar un ordenamiento cambiario que permita eliminar la brecha y corregir los desequilibrios de precios relativos. La clave para eso es lograr acumular reservas. Por eso, independientemente de quién gane las elecciones presidenciales, en pocas semanas más probablemente se esté empezando a implementar un nuevo esquema. Nos planteamos cuáles son los requisitos que se deben cumplir para que ese programa tenga éxito y cuáles son las implicancias de esos escenarios para el mercado de capitales.

La acumulación de reservas se puede dar por superávit comercial o por ingreso de capitales. La situación económica actual hace poco probable que inicialmente esa acumulación se produzca por ingreso de capitales. E inclusive, si ese fuera el motivo, supondría nuevamente un factor de debilidad por su riesgo de reversibilidad.

Por eso, lo más probable es que el próximo equipo económico busque acumular reservas por la vía del excedente comercial.

Eso implica acomodar incentivos a las exportaciones y corregir la brecha cambiaria que hoy se convierte en un fuerte estímulo a las importaciones.

¿Dónde está el punto de equilibrio cambiario?

El equilibrio del mercado de cambios depende de múltiples factores, donde el nivel de tipo de cambio real es uno más de ellos. Pero desde la perspectiva local, está siempre en el centro de la escena.

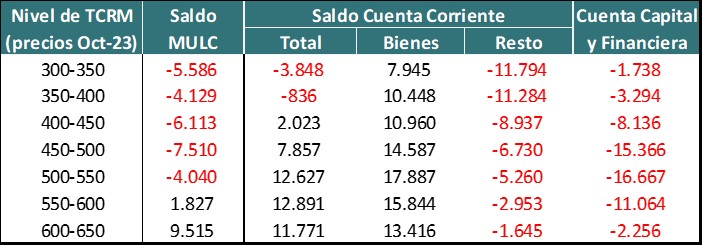

Si analizamos cómo ha evolucionado el mercado cambiario de acuerdo a los diferentes niveles de tipo de cambio real multilateral, podemos alcanzar algunas conclusiones relevantes, aún considerando que en las estadísticas se mezclan ciclos con controles cambiarios y otros con acceso libre el mercado.

- Cuenta Corriente: ha sido deficitaria en general con tipos de cambio inferiores a niveles de $400 de hoy. Recién cuando supera los $500 logra generar saldos estables de más de USD 12.000 millones anuales.

- Saldo Comercial Bienes y Servicios: El saldo comercial cambiario ha sido en general positivo, el problema es que necesita un volumen elevado para cubrir los dólares que se han ido por otros canales. El resto de los conceptos demanda más de USD 5.000 anuales cuando el TCR es inferior a $550 de hoy.

- Cuenta Capital y Financiera: En este caso, depende mucho más de otros factores, porque inclusive con niveles de tipo de cambio real elevado se ha mostrado fuertemente deficitaria.

Relación entre Tipo de Cambio y Acumulación de Reservas

Gráfica sobre Relación entre Tipo de Cambio y Acumulación de Reservas

El análisis realizado muestra cómo se han comportado los factores de oferta y demanda de dólares ante distintos escenarios de TCRM. Dejan claro que es difícil encontrar equilibrios, dada la situación actual en niveles inferiores a los $500 de hoy para equilibrar los flujos de oferta y demanda de divisas.

El peso de la Deuda Comercial

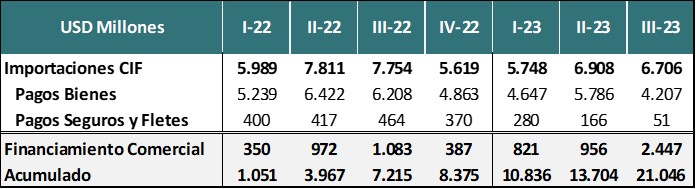

En los últimos dos años se ha acrecentado el endeudamiento comercial. Las empresas han podido acceder a las autorizaciones para ingresar productos, pero con la limitación de tener que financiar esas operaciones a plazos que se han ido extendiendo. Desde comienzos de 2022 se han acrecentado los pasivos comerciales por USD 21.000 millones.

Se acumula la deuda comercial

Se acumula la deuda comercial

Este endeudamiento comercial dificulta encontrar el equilibrio para el año próximo, porque se deberán ir encontrando formas de resolver esos pagos pendientes.

¿Cómo es la situación de las empresas?

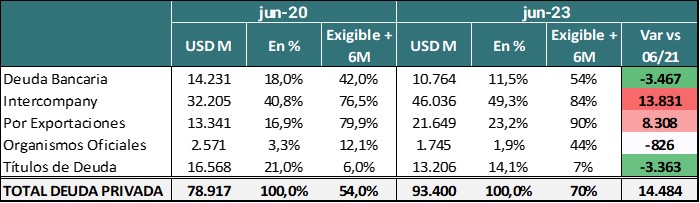

En los últimos 3 años las empresas han aumentado su nivel total de deuda externa. Ese aumento se explica esencialmente por el mayor endeudamiento comercial. En el resto de los rubros se ha bajado de manera significativa el grado de endeudamiento.

Los datos a junio de 2023 (últimos disponibles), muestran que el endeudamiento de las empresas se ha incrementado en dos rubros, las operaciones intercompañía donde la deuda subió USD 13.800 millones (+43%).

El otro rubro que registró aumento fue del de las operaciones de exportaciones (USD 8.300 millones y +63%). Ambos rubros están relacionados con la operatoria comercial.

Evolución del Nivel de Tipo de Cambio Real

Tabla sobre Evolución del Nivel de Tipo de Cambio Real

En cambio, la deuda financiera ha ido en retroceso. Se cancelaron pasivos con entidades financieras por USD 3.500 millones y se pagaron vencimientos de capital de títulos de deuda por casi USD 3.400 millones.

Este cambio en el mix de deuda ha generado un significativo acortamiento de plazos. Mientras en 2020 el 54% era exigible dentro de los primeros 6 meses, ahora esa cifra ha subido al 70%.

¿Qué implica para el mercado de cambios?

La economía actual se encuentra con una encrucijada: necesita corregir los desequilibrios del mercado cambiario, pero los puntos de equilibrio del año próximo pueden ser altos, porque no solo de debe lograr compensar los flujos, sino que hay necesidades de divisas para atender stocks que se fueron acumulando.

Esto nos lleva a pensar que hay posibilidades altas de que se implementen esquemas que diferencien el tratamiento de flujos y stocks.

De cara al mercado de cambios, esto implica que la economía necesita recuperar tipo de cambio real para lograr el equilibrio cambiario y que necesita hacerlo a través de una cuenta corriente superavitaria.

El punto de partida sirve de ejemplo. Hoy los exportadores reciben con el nuevo esquema 70% tipo de cambio oficial / 30% dólar Financiero (CCL), un total de $ 505 por dólar exportado.

En cambio, pagan entre $380 y $435 por cada dólar importado dependiendo de si están alcanzados por la alícuota más baja o la más alta del impuesto PAIS. Inclusive los sectores estratégicos quedaron en $350.

Dados estos desequilibrios, el mercado considera probable que se produzca un ajuste cambiario y por eso el mercado de futuros sigue operando en niveles de entre $630 / $680 a fines de diciembre y los inversores se han mantenido posicionados en activos con cobertura cambiaria.