Una de las principales preocupaciones de este año electoral es la manera en que se resuelve el Programa Financiero 2023. Hasta ahora, más allá de las discusiones entre oficialismo y oposición, el roll over de la deuda se ha mantenido por arriba del 100%. Aunque para que eso sea factible, el BCRA ha tenido un rol muy relevante, sosteniendo precios en el mercado y dando liquidez mediante sus operaciones de recompra de deuda. De esta manera facilitó la liquidez para que los inversores privados puedan participar de las licitaciones del Tesoro. ¿Qué implicancias monetarias puede tener el sostenimiento de esta política por el resto del año?

En lo que va de 2023 el Tesoro viene logrando captar fondeo neto en el mercado de capitales (más de $200.000 millones), pero a su vez, el BCRA habría comprado deuda en el mercado por el equivalente al 65% de ese monto. Eso implica que el fondeo, neto ventas al BCRA, es del orden de $65.000 millones en menos de 2 meses. El problema es que ese fondeo es por ahora de corto plazo, no se ha logrado extender vencimientos más allá del período electoral.

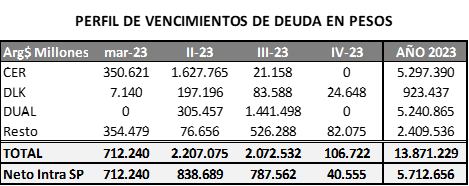

El perfil de vencimientos de la deuda del Tesoro muestra un fuerte desafío por delante, pero que se atenúa cuando se considera el peso de las tenencias de títulos intra sector público. Cerca del 59% de los vencimientos que caen entre marzo y noviembre están en manos del BCRA y de otros organismos públicos. Eso implica que de $13,9 billones que vencen, solamente $5,7 billones están en manos de agentes del sector privado, donde aparecen con roles relevantes tanto los bancos, como los Fondos Comunes de Inversión y otros inversores institucionales. De la decisión de estos inversores depende la magnitud del impacto monetario que pueda generar la recompra de deuda.

Por ahora las renovaciones son todas de corto plazo. Pero está claro que la decisión del BCRA seguirá siendo la de seguir interviniendo. Por eso, dependiendo de la magnitud de esas renovaciones, podremos ir estimando su impacto monetario. En diferentes ejercicios siempre ha quedado claro que aún en escenarios adversos, la presencia de estrictos controles cambiarios hace muy difícil que el roll over de la deuda baje del 60%. Eso implica que el BCRA debería recomprar $2,45 billones de deuda en el mercado para que no se desfinancie el Tesoro. Con esa intervención, siempre asumiendo que compra los instrumentos antes del vencimiento y los canjea por títulos más largos, el Tesoro lograría renovar el 100% de sus vencimientos de deuda, pero todavía no tendría cubierto su desequilibrio primario. Eso implica que necesitaría $0,46 billones adicionales para cubrir todas sus necesidades. Esos fondos podrían surgir de operaciones como la recompras del BCRA o por créditos netos de Organismos (uso de DEGs, etc), pero en todo caso tendrían impacto monetario.

Eso implica que en un escenario donde el roll over privado de la deuda llega solamente al 60%, el impacto monetario necesario para cerrar el programa financiero sería de $3,7 billones (Adelantos por $0,86 y el resto por recompra de deuda o conversión de USD). El año pasado, esos mismos factores de emisión explicaron una inyección de $2,1 billones. Esto implica que la cifra luce muy alta y tendrá implicancias en la determinación de los niveles de inflación y tipo de cambio de equilibrio para el próximo año. Pero deja en claro que existe un camino, no exento de costos, donde el programa financiero 2023 se resuelve, replicando metodologías ya utilizadas recientemente.

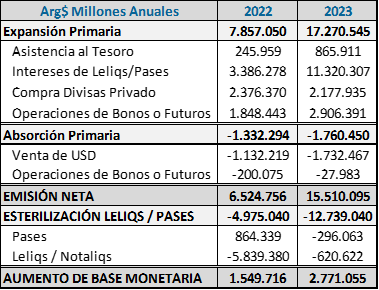

De todas maneras, el mayor impacto monetario no viene por el lado de la asistencia al fisco de este año, sino por la acumulación de pesos excedentes que se han ido esterilizando en los últimos años y que hoy implican un costo de esterilización elevado.

Mientras el fisco puede requerir una inyección total de $3,7 billones, los intereses de las Leliqs y Pases implicarían, en el escenario analizado, una emisión total de $11,3 billones.

A esa cifra se llega como consecuencia de la capitalización de los intereses a una tasa mensual superior al 6%, cifra a la que se debe sumar la necesidad de esterilizar los pesos que se emiten para cerrar el programa financiero.

En escenarios como el actual, de alta inflación, este tipo de cifras obligan a una mirada más profunda. El análisis debe realizarse en términos reales y considerando la magnitud de otras variables.

El stock de Pasivos Remunerados llegaría a fin de año a un nivel de 11,4% del PBI, es decir, 1,6 puntos arriba del valor de fines de 2022. Es una cifra alta, pero considera un escenario de stress en donde el BCRA asume un rol muy activo en la recompra de deuda del Tesoro y luego esteriliza esa emisión vía Leliqs.

El análisis realizado permite concluir que hay un sendero donde, a pesar del stress que implica el año electoral, se puede resolver el Programa Financiero. Ese camino es complejo y tiene un costo monetario alto, pero sus impactos posiblemente se vean de manera más directa en 2024 que en 2023.

El elevado stock de Leliqs y Pases hará más complejo el proceso de desarme, pero siempre recordando que la demanda de dinero actual está muy afectada por los elevados niveles de inflación y que en un escenario de normalización, esa cifras deberían subir. Por ejemplo, la Base Monetaria equivalía a 10% del PBI en 2013 y hoy bajó a niveles inferiores al 5%. Los medios de pago (M2) se ubicaban arriba del 15% y hoy apenas superan el 11%. Es decir que si se logran bajar las expectativas inflacionarias, la economía puede necesitar un stock de pesos mayor al que demanda actualmente. El objetivo es tratar de encontrar el camino para que esa recuperación de la demanda de dinero se produzca de la manera más rápida y ordenada posible.