El 2024 está llegando a su fin y, como todos los años, es un buen momento para repasar lo que fue sucediendo a lo largo del período. Esto nos lleva a repasar el año tanto desde la perspectiva económica, como desde la mirada de la industria de Fondos Comunes de Inversión (FCI) y, por supuesto, desde MEGAQM.

El año 2024 se inició en un marco de alta incertidumbre: nuevo gobierno y, por lo tanto, políticas económicas que recién empezaban a implementarse.

A lo largo del año se fueron dando diversas etapas, la primera enfocada en lograr el equilibrio fiscal, en que la inflación y licuación jugaron un rol central. Una de las herramientas más relevantes de este ciclo fueron los Bopreales, que se llevaron excedentes de pesos y sirvieron para reprogramar pagos de dólares del sector privado.

El período de alta nominalidad y corrección de los desequilibrios más grandes duró hasta abril.

De allí en adelante, empezó a quedar claro que el objetivo había comenzado a migrar, con sucesivos recortes de las tasas de interés y una meta que pasaba a ser bajar la nominalidad.

Las primeras semanas de baja de tasas fueron difíciles, con aumento de la brecha cambiaria y freno en la originación de crédito en dólares. Se generó un impasse, donde dólar financiero y la paridad de bonos empezaron a devolver parte de lo que habían ganado en ese ciclo.

Para retomar la senda de los primeros meses el mercado necesitó avances en 3 frentes específicos:

- Fiscal: Con la consolidación de los datos de equilibrio y con el Poder Ejecutivo asumiendo los costos políticos necesarios para sostener el equilibrio fiscal, sin que esto genere un impacto negativo sostenido en la imagen de gobierno.

- Cambiario: Con el blanqueo aportando las divisas que se necesitaban para poner en marcha el segmento dolarizado del sistema financiero (depósitos – créditos). Ingresaron dólares sin que se haya eliminado el esquema de controles vigente (CEPO).

- Inflación: Los datos de inflación minorista empezaron a mostrar los resultados que se esperaban. Se fueron quebrando poco a poco los diferentes pisos que se fueron dando. Los datos de bienes o inflación núcleo ya en los niveles que se esperaban para poder avanzar hacia un nivel más bajo de crawling peg.

Estos factores ayudaron a disipar la expectativa de salto cambiario, que en un momento del año había estado muy presente. Eso se volcó al mercado de pesos, donde sin salto cambiario a la vista y con un sendero marcado de desaceleración inflacionaria, se fue hacia una curva de rendimientos con pendiente negativa. El mercado compró el escenario de desinflación.

En ese contexto estamos llegando al cierre del año, donde se observa una economía que cayó menos de lo que se esperaba en nivel de actividad, con una inflación anual que rondará el 110% y con un nivel de brecha, más allá de la volatilidad de los últimos días, que estaría cerrando cerca de sus valores más bajos. Todo en un contexto de fundamentos que se muestran mucho más sólidos y que mejoran a los de países comparables: superávit fiscal, bajo nivel de endeudamiento y sostenimiento del superávit comercial.

Una mirada sobre la Industria de Fondos

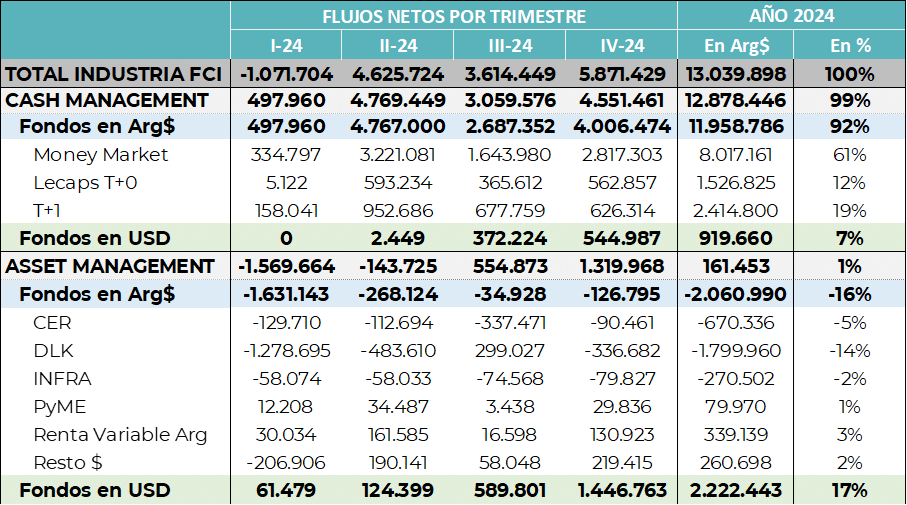

Para la Industria de fondos el año 2024 se inició de manera desafiante, porque la emisión de los Bopreales implicaba un fuerte desarme de posiciones de cobertura que se fueron formando producto de la imposibilidad de dolarizar posiciones (importaciones o dividendos). El primer trimestre cerró con flujo negativo y recién en el segundo, con la liquidación del agro y mayor emisión de pesos, los flujos se volvieron positivos.

Prácticamente la totalidad del flujo se canalizó hacia el segmento de Cash Management, donde las opciones de money market convivieron con el atractivo que generaron los nuevos fondos de Lecaps, en donde se destacaron los que liquidan en el día (T+0).

En el segmento de Asset Management en pesos el flujo fue fuertemente negativo por el desarme de posiciones de cobertura. Pero sobre fin de año eso se empezó a compensar por el atractivo que ganaron post blanqueo las opciones de inversión en dólares.

Justamente los fondos en dólares explicaron el 25% de los flujos totales de la industria y se concentraron en la última parte del año, luego del aumento de los depósitos en moneda extranjera producto del blanqueo.

Los rendimientos fueron decrecientes a lo largo del año, acompañando el proceso de desinflación. El mayor premio se vio en la Renta Variable, producto del atractivo que generaron las acciones en un contexto de apreciación cambiaria y mejora de expectativas económicas de largo plazo, en especial en sectores puntuales con fuerte potencial de crecimiento.

El Año 2024 para MEGAQM

Los años de cambios siempre generan el desafío de estar atentos entiendo las nuevas necesidades de los clientes y las oportunidades que ofrece el mercado.

Por eso en 2024 pusimos el foco en el desarrollo de nuevos productos. Lanzamos 4 fondos nuevos que marcaron tendencia.

- MEGAQM Balanceado: La desaceleración inflacionaria generó oportunidades en el segmento de Tasa Fija y la posibilidad de operar en ese mercado en T+0 nos dio margen para desarrollar un producto que nuestros clientes necesitaban. El objetivo: acceder al rendimiento de las Lecaps sin resignar un día de devengamiento, de manera de poder aprovecharlo por períodos más cortos de tiempo. Hoy este fondo es referente en el segmento y administra $ 91.500 M con una estrategia clara de posicionarse en el tramo más corto de la curva de tasa fija.

- MEGAQM Liquidez USD: Es el primer Money Market en dólares de esta etapa de la industria. Surgió de detectar la necesidad de los clientes de darle un destino a la liquidez en moneda extranjera, en especial en un período en que la tasa de interés que se paga por depósitos bancarios es en promedio del 0,26%. La alternativa de este tipo de FCI ofrece a los clientes un rendimiento mayor al depósito, liquidez inmediata y la posibilidad de utilizar sus cuotas partes como garantía para otras operaciones crediticias. Son fuertes atractivos que llevaron a este fondo a tener hoy USD 160 millones bajo administración.

- MEGAQM Cobertura PyME: La Industria de Seguros tenía una necesidad específica, un FCI que le permitiera sumar cobertura cambiaria para sus pasivos en moneda extranjera y que a la vez le permitiera cumplir con el requisito de inversión en activos PyME. La respuesta a esa necesidad fue este fondo que hoy Administra $22.275 millones de las principales compañías de seguros.

- MEGAQM Renta Global USD: Hacia fin de año empezamos a detectar una nueva necesidad. Los inversores buscaban mayor rendimiento para sus depósitos en dólares, pero no querían estirar duration de sus carteras a los 2/3 años como requieren los fondos de ONs. Entendimos que había una ventana de oportunidad para ofrecer un producto que asume una duration claramente menor a 1 año, para lograr baja volatilidad y permita acceder a instrumentos con mayor rendimiento (pagarés avalados, ONs con duration baja, plazo fijo, caución más larga, etc).

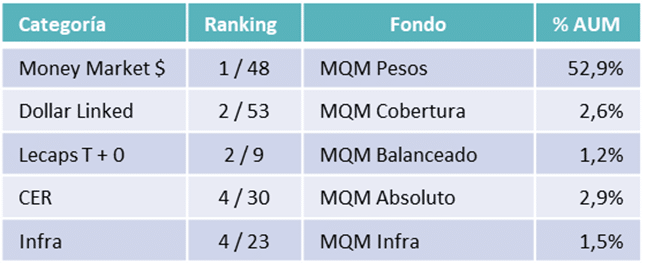

Además de ofrecer nuevos productos, mantuvimos el foco en garantizar rendimientos competitivos en las categorías centrales de la industria de fondos. Y los datos a hoy muestran que nuestros fondos se han posicionado de manera muy competitiva en las principales categorías de la industria. Se han posicionado TOP 4 en los productos que representan más del 62% del total de AUM que administra hoy la industria de FCI.

La semana próxima estaremos planteando nuestro escenario base para 2025 y los desafíos que vemos en la industria de fondos.