Ya cerró el primer mes del año y las medidas económicas tomadas hasta ahora por la nueva gestión empiezan a impactar en los diferentes indicadores. Entendemos que todavía se está en una etapa de reordenamiento, donde la clave pasa por el sinceramiento de precios relativos y la redefinición de incentivos para la oferta y demanda de dólares. Si esto es así, posiblemente se trate de un Plan económico de dos etapas: una primera que se enfoque en el mencionado reordenamiento y la segunda en la estabilización y construcción hacia adelante.

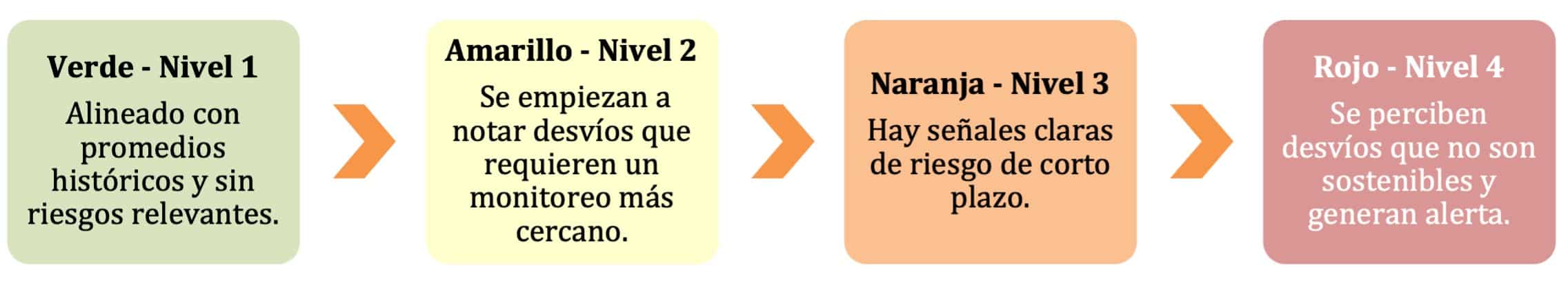

En esta idea de entender a la economía por etapas, resulta clave entender cuándo puede ser el pasaje de la primera hacia la segunda etapa. Con ese objetivo hemos construido un semáforo que pone el foco en medir la situación actual de las variables que consideramos centrales para terminar el proceso de “sinceramiento y reordenamiento“, para dar paso luego a la segunda etapa.

Cuadro informativo

Hemos seleccionado diferentes indicadores que nos permiten abarcar un espectro amplio de variables que hacen a la estabilidad de los principales frentes. Esas variables las hemos clasificado en 4 niveles según el nivel de alerta que muestran:

Tabla informativa

- Tipo de Cambio Real: Se busca identificar potenciales atrasos del TCR que pongan en riesgo la capacidad de generar superávit comercial. En la situación actual, se necesita generar excedentes comerciales que ayuden a recomponer el nivel de reservas. Si bien el TCR implícito en el dólar oficial durante enero no ha sido malo, está por debajo del promedio de los años en los cuales se han generado fuertes excedentes comerciales. Además, dado el diferencial de ritmo entre el crawling peg y la inflación se empiezan a percibir señales de alerta de corto plazo. El otro valor que se analiza es el nivel del Dólar Financiero (CCL), medido en términos, donde se muestra cerca de sus máximos, lo que deja claro que todavía no se ha logrado generar confianza en los inversores, que siguen pagando un precio caro por dolarizar posiciones.

- Brecha Cambiaria: La brecha es un indicador que sirve para medir la magnitud del esfuerzo que se debe hacer si se busca unificar el mercado cambiario. Era muy bajo a fines de diciembre, pero en las últimas semanas ha aumentado producto de una apreciación del dólar oficial. La tendencia sigue siendo creciente. Mientras se mantengan el ritmo actual de crawl y no se baje el valor real del CCL, la brecha seguiría en ascenso. Por eso se observa que está en Nivel 3 de alerta.

- Inflación Minorista: Un indicador clave por su incidencia sobre el resto de las variables. A los niveles actuales todavía se encuentra en nivel de máximo riesgo.

- Compras diarias de reservas: El BCRA se mantiene activo comprando dólares diariamente y buscando recomponer su posición de reservas. Por ahora el ritmo de adquisiciones sigue siendo muy alto, pero en las próximas semanas se irá normalizando el ritmo de pago de importaciones y el volumen de compras puede disminuir. Será clave entender cómo es el timming entre el aumento del pago de importaciones y el inicio de la liquidación de la cosecha gruesa. Por ahora está claramente en verde.

- Reservas Netas: El BCRA está activo comprando dólares, pero viene de un nivel de reservas fuertemente negativas y le lleva tiempo recomponerlo. Hoy en día siguen siendo negativas por más de USD 8.000 millones, por lo tanto, siguen siendo un foco de stress económico financiero.

- Expectativa de Devaluación: El mercado de futuros de tipo de cambio (ROFEX) muestra precios (tasas forward entre posiciones) que no dejan entrever que se esté valuando un salto discreto del tipo de cambio. Parecieran reflejar una aceleración del ritmo de crawling peg que recién se produciría a partir de marzo. En abril y mayo las cifras ya dejan entrever un ritmo de ajuste más alto, que ya no es compatible con las tasas de interés actuales y que por lo tanto podría dejar entrever la posibilidad de un ajuste discreto. Por eso en ese tramo ya se marca una señal de alerta mayor.

- Riesgo País: Mejoró sustancialmente a fin de año, aunque el calendario impositivo puede haber afectado. Si bien es menor que el nivel observado durante 2023, todavía se percibe muy lejano de los niveles que permitirían retornar al mercado de capitales para rollear vencimientos.

- Agregados Monetarios: El objetivo es monitorear el nivel de demanda real de dinero y el desfasaje con la oferta total de pesos. La demanda de dinero se sigue manteniendo en niveles mínimos en términos históricos. Por ahora luce poco probable esperar una recuperación hasta que no se consoliden tasas reales de interés positivas. El exceso de pesos, identificado a partir de los stocks de Pasivos Remunerados, viene en claro retroceso. Esto se ha logrado por la combinación de tasas reales negativas y reabsorción de pesos vía Bopreal y recompras de deuda del Tesoro al BCRA.

- Metas Fiscales: El objetivo central de estos primeros meses de la nueva gestión es lograr el equilibrio fiscal sostenible. Para medir los avances estamos monitoreando el nivel de recaudación con respecto al PBI. En especial porque si se produce una caída en el nivel de actividad, puede verse afectada. Por ahora se mantiene en verde.

- Poder de Compra de los Hogares: El último punto que analizamos tiene que ver con la capacidad de consumo de los hogares. Se mide la cantidad de personas que tienen ingresos y el ingreso medio que generan. De ese total de recursos se descuenta el incremento en el costo de vida. De esa manera se obtiene un índice que refleja el poder adquisitivo global y anticipa los movimientos en el consumo. Trabaja sobre una base de 32 millones de personas que perciben ingresos (asalariados formales, públicos, informales, independientes, jubilados, pensionados y beneficiarios de planes sociales). En enero ingresó en zona de alerta máxima, por el desfasaje que se generó entre el costo de vida y el nivel de ingresos.

El ejercicio realizado busca ir monitoreando la manera en que se reacomodan estos indicadores y poder identificar los factores de riesgos que pueden requerir cambios en las políticas económicas.

De este primer análisis surge claramente una señal de riesgo en términos de valor implícito del dólar financiero, nivel de brecha y potencial atraso del tipo de cambio real. Además, se hace necesario ir monitoreando de cerca el nivel de recuperación que se logra en el poder adquisitivo de los hogares, porque en caso de atrasarse ese proceso, el impacto sobre el nivel de actividad puede ser muy negativo.