El Tesoro cerró ayer un canje de deuda con vencimiento corto (noviembre y diciembre) por instrumentos Duales para mediados de 2023. La operación tuvo una participación algo superior al 61% que, dadas las tenencias estimadas de deuda del sector público (BCRA-ANSES y otros), implica que solamente el 20% de los privados aceptaron ingresar en ese canje. Esta cifra estuvo muy por debajo de los niveles alcanzados en el canje que generó la emisión inicial de los duales. Creemos que entender los flujos y rendimientos recientes de la industria de Fondos Comunes de Inversión (FCI) puede servir para entender cuáles están siendo las preferencias de los inversores y por qué no se obtuvo una participación mayor.

Como dato positivo, el canje de ayer permitió prorrogar vencimientos por $931.000 millones. Eso implica que las licitaciones de noviembre y diciembre serán menos abultadas para lograr el roll over, pero el esfuerzo recaerá solamente sobre el sector privado o las compras que el BCRA necesite hacer en las próximas semanas. En lo que queda del año se necesita lograr renovar vencimientos por casi $800.000 millones.

Para entender por qué la participación del sector privado ha sido baja se necesita entender la dinámica reciente del mercado de capitales y cuáles son los objetivos de los inversores de corto plazo. Para eso la industria de FCI se convierte en una excelente muestra, porque refleja a través de las diferentes categorías de fondos comunes las preferencias de los inversores.

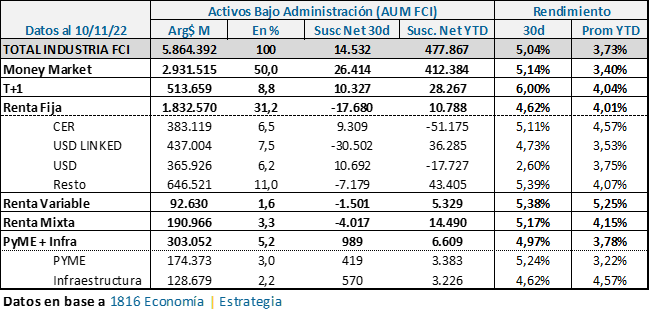

Los flujos netos (fondos nuevos que ingresan en cada categoría de fondos) fueron positivos pero bajos en el último mes. Ingresaron $14.532 millones, cuando el ritmo promedio del año para un período de 30 días es el triple. Al haberse ralentizado la emisión primaria de pesos, ya que el BCRA no asiste al Tesoro y finalizó el esquema del dólar soja, ya no hay nuevos pesos en la economía. La emisión del BCRA se enfoca en pagar intereses (Leliqs y Pases) y por lo tanto ingresa como rendimiento y no como nuevos flujos.

Los nuevos flujos se canalizaron hacia la categoría de money market (fondos de liquidez), es decir activos sin volatilidad de mercado ($26.414 millones). En segundo lugar, se ubicaron los denominados Fondos T+1 que recibieron $10.327 millones. Estos fondos se caracterizan por sumar activos del Tesoro, pero de muy corto plazo. Como referencia, la Duration promedio de estos fondos se ubica entre 0,2 y 0,3 (3 meses). El plazo promedio de las inversiones de estos fondos se ha acortado, buscando minimizar la volatilidad que genera el mercado, respondiendo a un contexto en el que en los 9 primeros meses del año el BCRA subió las tasas de interés.

Así como los flujos positivos se canalizaron hacia los Money Market y Fondos T+1, en las categorías de Renta Fija, Renta Variable y Renta Mixta, se produjeron rescates netos. Eso implica que hubo un traspaso de estos fondos hacia inversiones más líquidas y menos expuestas a las fluctuaciones de mercado.

Solamente los Fondos que se denominan normativos (PYME e Infraestructura) repitieron los flujos positivos.

Estos comportamientos dejan en claro que la preferencia de los inversores pasa por acortar plazos y eso choca con la necesidad del Tesoro de estirar el perfil de vencimientos de sus pasivos, algo que no está logrando ni siquiera ofreciendo activos con ajuste Dual (CER o Dollar Linked (DLK)).

La preferencia por activos más cortos implica también bajar la exposición a riesgo Tesoro y subir a riesgo BCRA. Pero eso también trae implícito salir de activos con cláusulas de ajuste (CER – DLK) y pasar a tasa fija.

Los rendimientos recientes ayudan a entender estos ciclos. El spread diferencial que pagan los fondos de cobertura por sobre los instrumentos a tasa fija se ha acortado significativamente por dos factores:

- La suba de tasas de interés del BCRA, en especial las de corto plazo ayudó a acortar esa brecha, junto con niveles de inflación que bajaron entre julio y septiembre. Las tasas de interés ya no son tan negativas en términos reales.

- La volatilidad del mercado que ha generado que los activos más largos generen menor rendimiento por caída de precios.

De todas maneras, mirando hacia adelante, a iguales rendimientos las alternativas que ofrecen cobertura tienen una ventaja. Pierden por volatilidad, pero ganan por ajuste CER o DLK en escenarios de stress. Por eso seguimos pensando que son alternativas necesarias en cualquier cartera de inversión.

Un factor central para tener en cuenta es el efecto que puede generar el calendario político y el rol del BCRA en el mercado de capitales. El año próximo sigue planteando el desafío de estirar vencimientos y eso genera un stress que dependerá esencialmente de como avance la contienda electoral y de la postura que vayan asumiendo los distintos candidatos y los resultados de las encuestas.

Ante esa incertidumbre, el BCRA seguirá teniendo un rol clave, porque seguramente será el encargado de darle liquidez y ponerle un piso al precio de los títulos públicos de corto plazo. Siempre recordando que, al estar operando bajo esquemas de estricto control cambiario, la liquidez en pesos seguirá estando presente.

Por eso, ante el desafío que plantea el mercado para el año 2023, es entendible la preferencia de los inversores por bajar el plazo promedio y la volatilidad de sus inversiones. Pero seguimos considerando que es importante mantener una cartera diversificada y con alta ponderación de activos con cláusula de ajuste, aunque de corto plazo se busque aprovechar las oportunidades que vayan apareciendo en activos a tasa fija.