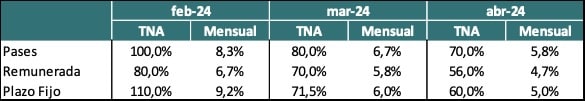

El BCRA avanzó con una nueva baja de las tasas de interés justo en la antesala de una nueva licitación de deuda del Tesoro y de que se publique el dato de inflación minorista de marzo (11%). Esto ayudó a una buena captación de pesos por parte del Tesoro y anticipó en cierta medida el buen dato de inflación que se acaba de conocer. De todas maneras, la tasa de depósitos a plazo fijo se está acomodando en el entorno de 5,2% mensual, es decir menos de la mitad del ritmo inflacionario. Esto implica que, a pesar de la desaceleración inflacionaria, los pesos siguen expuestos a un fuerte proceso de licuación en términos reales. El desafío para los inversores pasa por tratar de buscar rendimientos que lo ayuden a preservar el valor de sus pesos.

El BCRA anunció esta semana tres decisiones relevantes: bajó la tasa de pases pasivos a 1 día al 70% (5,8% mensual), le puso un encaje del 10% a los depósitos en Cuentas Remuneradas de los Fondos Comunes Money Market y empezó a flexibilizar muy gradualmente la operatoria cambiaria de las PyMEs, acortando el plazo de pago.

Dado que ya no hay tasas mínimas de interés, esto automáticamente se trasladó a menores tasas para depósitos en cuentas remuneradas para los FCI Money Market y la mencionada disminución de la tasa por depósitos a Plazo Fijo. En definitiva, el promedio de tasas de interés está corriendo a un ritmo equivalente a algo menos de la mitad de la inflación mensual. Continúa el proceso de licuación de pesos, aunque sigue sin estar claro por cuánto tiempo se puede mantener esta política, que no deja de ser transitoria.

El problema del exceso de pesos se resuelve por dos vías: por un lado, con la disminución de la oferta como se está realizando; pero en algún momento se necesita pasar a reactivar la demanda para no tener que llegar a un punto de equilibrio demasiado bajo. Cuando se llegue a esa etapa, lo lógico va a ser empezar a ver tasas reales que dejen de ser negativas.

Tabla informativa

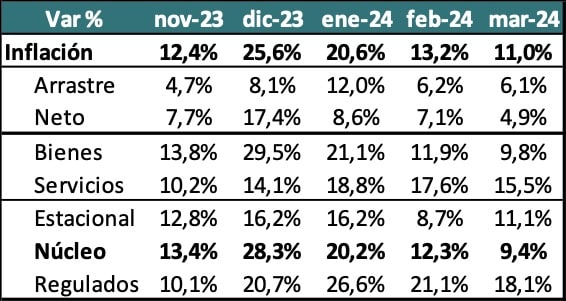

Por ahora, con un 11% de inflación mensual que mantiene su sendero decreciente y que empieza a mostrar una profunda diferenciación entre inflación general, inflación núcleo y precios regulados, va quedando claro que la inflación en bienes ha perdido fuerza, encontrando límites que ya impactan de manera sostenida sobre la demanda real y que de ahora en adelante se inicia un proceso de corrección de precios relativos donde el empuje va a venir por servicios y especialmente por precios regulados.

El problema que tienen los inversores es salir a buscar coberturas en escenarios en los que la tasa de interés sigue siendo negativa en términos reales.

¿Qué hacer con la liquidez?

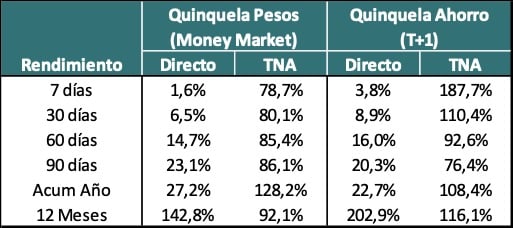

A la baja de la tasa de interés se le sumó la decisión de imponer un encaje del 10% a los depósitos de los Money Markets en cuentas remuneradas. Eso implica que la retribución que ofrecerán los bancos por esos depósitos se verá expuesta a un doble ajuste. En primer término, el efecto de la baja de tasa de pases y luego la imposición del encaje.

Las cuentas remuneradas pasaron de devengar intereses del orden del 70/72% mensual a valores que probablemente se ubiquen en torno a 55% / 56% (4,6% mensual). Una tasa alineada con el nuevo nivel de pases y con la necesidad de inmovilizar el 10% de esos fondos en el BCRA.

Esto llevará a la necesidad de buscar optimizar el armado de las carteras de los Money Market, en búsqueda de tratar de maximizar el rendimiento optimizando el porcentaje de depósitos que queden a tasa de plazo fijo.

Tabla informativa

Con este nuevo nivel de tasas, la expectativa es que se genere un diferencial mayor de rendimiento entre los fondos Money Market y los Fondos T+1. Eso es por la posibilidad de trabajar con menores niveles de liquidez e incorporar activos que puedan devengar algo más que los depósitos a plazo fijo o cuentas remuneradas.

Esto sumará atractivo para que aquellos inversores que pueden disponer de los excedentes de liquidez por más tiempo busquen ese rendimiento adicional en los fondos T+1.

Tabla informativa

Luego de unas primeras semanas del año complejas, en las que la falta de instrumentos a tasa había llevado a la necesidad de incorporar títulos CER cortos en los FCI T+1, el rendimiento ha repuntado y vienen generando en los últimos 60 días un rendimiento que se ubica por arriba de lo logrado por los Money Markets.

Necesidad de extender plazos para mejorar retornos.

Esta medida promueve en primera instancia la necesidad de extender plazos y sumar algo de riesgo para mejorar el rendimiento en el manejo de la liquidez.

Tabla informativa

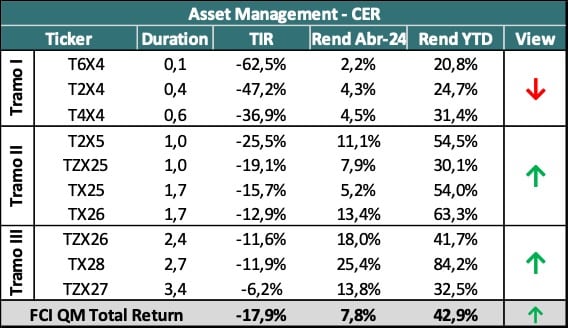

Pero si el objetivo es lograr tasas reales positivas, pasa a ser necesario extender aún más el plazo de la inversión y recurrir a instrumentos CER. Los FCI Categoría CER vienen extendiendo la duration de su cartera, posicionándose en el tramo medio y largo de la curva para tratar de capturar rendimientos reales menos negativos o al menos que tengan implícitos rendimientos positivos para el último cuatrimestre del año.

Adicionalmente se vienen abriendo otras alternativas, que durante un período largo habían estado fuera del foco de los inversores menos propensos a tomar riesgos, como son los bonos de la deuda soberana en dólares y el segmento de renta variable.

Cuando las tasas en moneda local se vuelven muy negativas, lo lógico es buscar alternativas de inversión que puedan capturar ese ritmo inflacionario. Es ahí donde aparecen los balances de las empresas, cuya facturación se mueve de acuerdo con nivel de precios y cuyos balances se ajustan por inflación. A manera de ejemplo, ese proceso fue muy claro en el período de salida de la pandemia en Estados Unidos, donde la Reserva Federal mantuvo las tasas en cero mientas la economía entraba en un proceso de aceleración inflacionaria. El refugio para los inversores fueron las acciones de las empresas.

A pesar de un fuerte rally positivo como se ha visto en los últimos meses, todavía quedan varias empresas y sectores que se ubican por debajo de los valores promedio que ha sostenido en dólares en diferentes períodos que se pueden tomar como referencia para la situación actual. Esto deja abierta la posibilidad de que, además de reserva de valor, puedan funcionar como factores de rentabilidad adicional.

En el caso de los bonos Hard Dollar emitidos por el gobierno nacional, el atractivo aparece por la posibilidad de capturar parte del proceso de disminución del Riesgo País que se ha dado en los últimos meses, principalmente vinculado a la clara voluntad de lograr el equilibrio fiscal. Una alternativa para acceder a este tipo de activos es a través del fondo Megainver Sovereign and Sub-Sovereign, que invierte principalmente en activos en dólares emitidos por el Tesoro Nacional y operados en el mercado local.