La semana trajo muchas novedades en el frente económico. El equipo económico sigue dando pasos en su plan y a la vez se van conociendo diferentes señales de cómo van impactando los cambios realizados. Fueron tres novedades principales: se logró un acuerdo con el Staff del FMI, se conoció el dato de inflación de diciembre y se avanzó con una nueva licitación de Bopreal. Es necesario ir analizando los alcances y las implicancias de cada uno de estos temas que fueron marcando la agenda.

Argentina tiene un acuerdo vigente con el FMI, pero no se habían cumplido ni los plazos ni las metas de la revisión que estaba programada para noviembre. Si bien formalmente no se cayó dicho acuerdo, se habían frenado los desembolsos que eran necesarios para hacer frente a los próximos vencimientos. Para evitar que se cayera el acuerdo, el Tesoro buscó asegurarse una línea de crédito puente de la CAF y recurrió a las escasas reservas del BCRA para poder afrontar esos vencimientos y el pago de los intereses de la deuda en dólares.

En paralelo reabrió negociaciones con el equipo técnico del FMI para redefinir metas y destrabar los desembolsos pendientes. Si bien no se conocen aún los detalles técnicos del acuerdo, el Staff ya anunció que presentará al Directorio una propuesta para liberar hasta USD 4.700 millones. Esos fondos alcanzan para devolver el crédito puente y pagar el capital que vence con el Organismo en los próximos 3 meses.

De los comunicados emitidos tanto por el FMI como por el equipo económico se entiende que los nuevos objetivos implican:

- Meta de 2% de Superávit Primario para 2024: Ya estaba dentro de lo anunciado en diciembre. Implica una combinación de mayor presión tributaria y ajuste del gasto.

- Acumulación de USD 10.000 millones de reservas: Incluiría el efecto de los casi USD 4.000 millones que lleva comprados el BCRA desde el salto devaluatorio del 13 de diciembre. Para lograrlo se requiere mantener un tipo de cambio real competitivo.

- Reajustar la Política Monetaria: es quizás el factor que mayor diferencia plantea entre la receta clásica del FMI y la propuesta de estas primeras semanas del equipo económico. El nivel actual de tasas es negativo en términos reales y se puede sostener solamente porque hay controles cambiarios tanto para el segmento comercial (MULC) como para el dólar financiero (límite de $200 millones diarios). Probablemente el FMI esté pidiendo que se reajuste la política monetaria hasta lograr tasas reales positivas. El equipo económico prefiere esperar hasta que se logre un equilibrio entre oferta y demanda real de dinero.

En las próximas dos a tres semanas debería haber novedades del Directorio del FMI y a partir de entonces conocer los cambios y la nueva letra chica del acuerdo. A priori parecería ser un acuerdo transitorio que busca ganar tiempo para mostrar el realineamiento de las metas y poder negociar más adelante un programa más largo.

Un factor relevante es ver qué hará el tesoro con el desembolso y si le alcanza para cancelar la letra intransferible que le colocó al BCRA la semana pasada. Sería una buena señal para la solvencia del BCRA que el Tesoro pudiera cancelar esas letras y que no haya necesitado esos dólares.

Inflación de Diciembre en 25,5%

Se conoció el dato de inflación de diciembre. El mes se había destacado por un salto del tipo de cambio del 118% que se produjo un poco antes de mitad de mes, pero que era altamente esperado por el mercado. La inflación fue algo menor a la esperada por el mercado que se ubicaba en el rango de 27 / 29%.

El salto del tipo de cambio y desregulación de algunos precios son factores centrales del proceso de corrección de precios relativos.

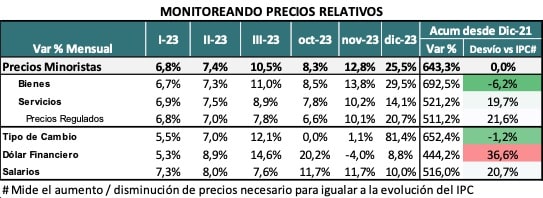

Una foto de los precios a fines de noviembre muestra cómo han quedado los desequilibrios de los principales precios tomando como referencia el nivel vigente a fines de 2021. Si el IPC es el indicador promedio, los Bienes se ubican 6,2 puntos por arriba de ese promedio y los servicios 19,7 puntos por debajo. Es decir que el precio de los servicios debería aumentar casi 20% más que el resto de los componentes del IPC para lograr ese equilibrio.

Monitoreando Precios Relativos

Monitoreando Precios Relativos

El dato de diciembre mostró cómo primero reaccionaron los bienes y como el aumento de servicios quedó claramente más rezagado. Esto se debería empezar a corregir en los próximos meses, en la medida que los salarios y todos aquellos servicios que tienen una periodicidad de facturación menor vayan incorporando los nuevos precios.

A partir de esto, ¿qué podemos esperar para enero?

Hay varios factores para tener en cuenta:

- Arrastre Estadístico: El IPC mide el nivel de promedio de precios diarios de un mes con respecto al promedio de precios diarios del mes anterior. Esto quiere decir que, si los aumentos se producen durante la segunda parte de un mes, el efecto se reflejará tanto en el mes en que se dio el aumento como en el mes siguiente. En este caso la devaluación se dio el día 13. Dada esa dinámica, si se hubieran mantenido congelados los precios del 31 de diciembre durante todo enero, la inflación de enero sería del 12% mensual. Ese es el efecto arrastre y es el piso de aumento de enero.

- Facturación Mensual: Hay varios sectores que por más que hubieran querido aumentar antes no hubieran podido hacerlo porque facturan una sola vez por mes. Ejemplo de esto son la medicina prepaga, la educación, los servicios de telefonía e internet, cuotas de clubes, etc. Estos aumentos se verán reflejados en el índice de enero y pueden tener un peso significativo.

- Servicios Subsidiados: La expectativa original era que la eliminación de subsidios se reflejara en las tarifas de enero. En la zona del AMBA esto viene algo demorado por los requisitos que se deben cumplir para su implementación. Esto hace que estos aumentos puedan verse impactados en los índices de inflación de enero, febrero y/o marzo.

- Aumento de Combustibles: En la primera semana de enero se produjo un amento de combustibles el 27%, que se suma a los incrementos que se habían dado durante diciembre (15% y 37%). Esto deja un piso de aumento de combustibles para enero del 43%. Es un rubro con un alto efecto derrame sobre el resto de los bienes y servicios.

- Suba de Dólar Financiero: En diciembre el dólar financiero había registrado un aumento de apenas 8,8% promedio. Subió el dólar oficial y bajó la brecha. En enero en cambio el dólar oficial se viene manteniendo a un ritmo del crawling peg del 2% mensual. En cambio, en el caso del dólar financiero si se mantuviera el nivel actual de $1.130 hasta fin de mes, marcaría un aumento del 18,65% promedio. Esto puede implicar subas adicionales en algunos rubros que en diciembre no tuvieron esa presión.

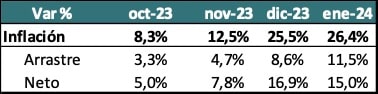

En definitiva, hay varios factores que llevan a pensar que el dato de inflación de enero puede moverse en línea con diciembre. Nuestras primeras estimaciones considerando los aspectos detallados nos dejan un nivel esperado de 26,4%, una cifra menor a la que esperábamos hace algunas semanas. La diferencia radica en que todavía no se han trasladado a los consumidores los aumentos de tarifas que estaban previstos.

Expectativas de Inflación para Enero 2024

Expectativas de Inflación para Enero 2024

BOPREAL: El BCRA logró captar USD 1.304 millones

En las dos primeras licitaciones el BCRA había logrado captar USD 125 millones. En cambio, en la tercera licitación realizada esta semana sumó USD 1.179 millones. En total colocó USD 1.304 millones sobre un total de deuda registrada de importadores de USD 21.000 millones (sigue abierto el registro).

Si bien todavía es chico el volumen, sirvió para reabsorber $1 billón de pesos, como parte del objetivo del BCRA de corregir el desequilibrio entre oferta y la baja demanda actual de pesos.

El otro factor importante es que se empezaron a ver las primeras operaciones en el mercado secundario, con paridades operadas que, si bien todavía no son representativas por el bajo volumen, se ubican en los límites superiores de las valuaciones de mercado. En esas paridades, el valor de tipo de cambio que terminan pagando los importadores que necesitan hacerse de la liquidez es cercano al nivel actual del dólar financiero.

Recién sobre fin de enero podremos tener una idea más concreta sobre el volumen que logra esta operatoria, dado que ahí vence el primer plazo para suscribir los bonos de la Serie I al tipo de cambio oficial.

Próximas semanas

Luego de una semana de muchas noticias, en las próximas jornadas seguiremos estando atentos a cómo evoluciona el dólar financiero y al ritmo al cual logra comprar reservas el BCRA. Son dos variables centrales que indican la confianza en el programa económico. Si se mantiene la dinámica actual, se irá ganando tiempo para avanzar con los factores centrales del programa: equilibrio fiscal, correcciones monetarias y reajuste de precios relativos.