Existe todavía un alto grado de incertidumbre acerca de las estrategias cambiarias y antiinflacionarias que propone cada uno de los candidatos que mantienen posibilidades de cara a las elecciones generales de octubre. Las propuestas siguen pasando por las opciones de dolarización, bimonetarismo y planes de estabilización. Las estrategias óptimas de cobertura cambiaria e inflacionaria dependen de manera directa de los tiempos de implementación y de los alcances de cada una de estas opciones. Por eso el mercado sigue atento a las definiciones que se puedan ir conociendo.

En la última semana fueron apareciendo algunos comentarios sobre las estrategias económicas que están analizando dentro de los equipos técnicos de los diferentes candidatos. Particularmente hubo dos definiciones que tienen una fuerte incidencia sobre la manera en que los inversores deciden posicionarse de cara a las elecciones generales. La primera tiene que ver con los pasos necesarios para poder implementar un esquema de dolarización. Los diferentes referentes económicos detrás de esa propuesta han ido dejando trascender que se requiere un proceso inicial que permita ir generando las condiciones adecuadas para que sea viable dolarizar la economía. El factor más limitante sigue siendo la falta de reservas netas en dólares y las dificultades para obtener esas divisas bajo las condiciones económicas actuales.

Eso ha llevado al mercado a entender que primero tiene que existir un programa económico que permita ir acumulando las reservas necesarias para dolarizar. Por ahora no se han conocido definiciones que permitan entender de manera clara cómo es ese sendero hacia la implementación de la dolarización. Hoy el interrogante más grande no pasa por entender qué implica una eventual dolarización sino por saber qué características tiene el programa que debe generar las condiciones para dolarizar.

En la otra vereda, el equipo económico de Juntos por el Cambio ha dejado claro que su propuesta pasa por un esquema gradual de salida de los controles cambiarios. Eso deja arriba de la mesa la posibilidad de implementar un desdoblamiento cambiario que sirva para disminuir la magnitud de un eventual ajuste cambiario inicial.

Independientemente de las posibilidades reales que tenga uno u otro equipo de hacer cargo de la gestión económica, ha quedado claro que se están evaluando alternativas intermedias que busquen suavizar la magnitud de los shocks iniciales.

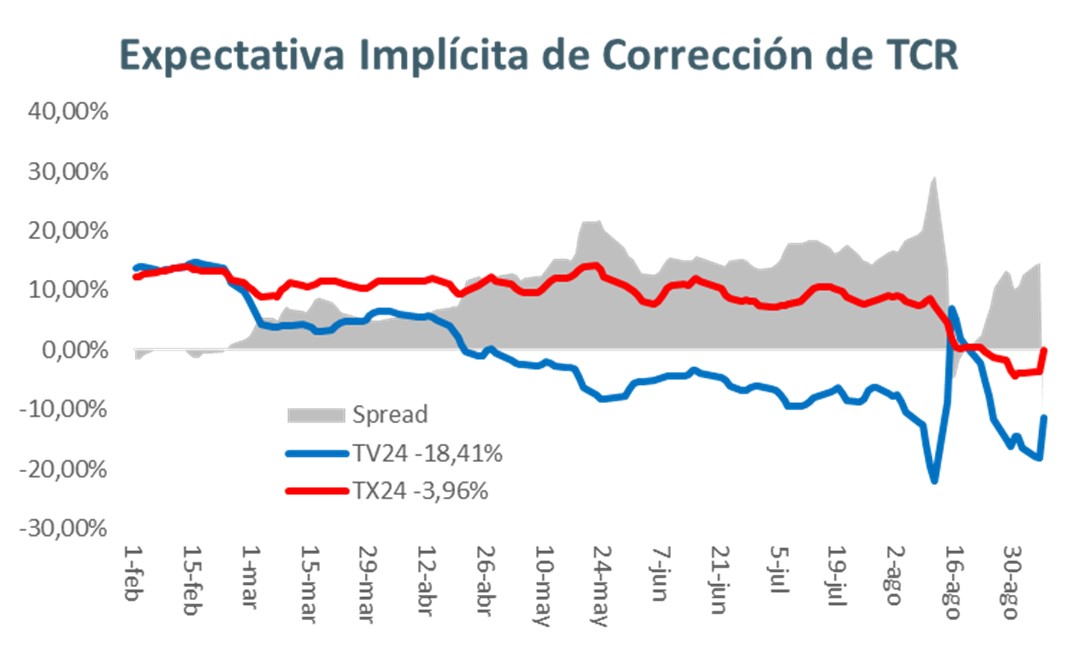

Un punto interesante es entender la lectura que viene haciendo el mercado de estos posicionamientos. En esta última semana se produjo un reacomodamiento de precios relativos entre la curva CER y la curva Dollar Linked.

Gráfica sobre la expectativa Implícita de Corrección de TCR

En las semanas post PASO se había observado una fuerte compresión en ambas curvas, con fuerte aumento de precio de los instrumentos Dollar Linked (DLK) y CER. A pesar del salto discreto del tipo de cambio del 14 de agosto y el posterior congelamiento, los activos DLK habían sido los de mayor aumento, porque los inversores se estaban posicionando de cara a un eventual segundo ajuste luego de las elecciones generales.

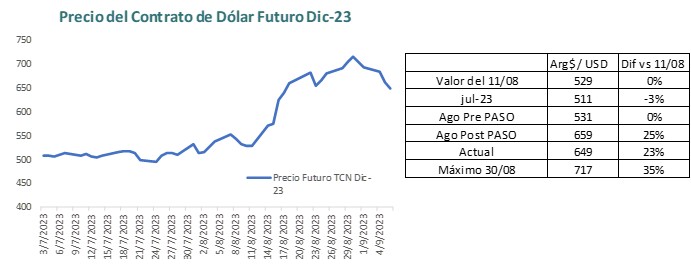

Una manera de monitorear estas expectativas es con el valor del contrato de dólar futuro para diciembre de 2023. Hasta el 11 de agosto cotizaba en torno a $530, pero luego de conocidos los resultados electorales, del salto discreto del tipo de cambio y del aumento de las tasas de interés, en promedio esos contratos subieron un 25%. Llegando incluso a fines de agosto a estar 35% por arriba de ese valor. En los últimos días retrocedieron y ahora están 23% por arriba del nivel Pre PASO.

Tabla y gráfica sobre Precio del Contrato de Dólar Futuro Dic-23

Esta dinámica confirma que han bajado levemente las expectativas devaluatorias, ya sea porque no se produce una dolarización inmediata o porque se avanza con un desdoblamiento que requiere menor ajuste inicial del dólar oficial.

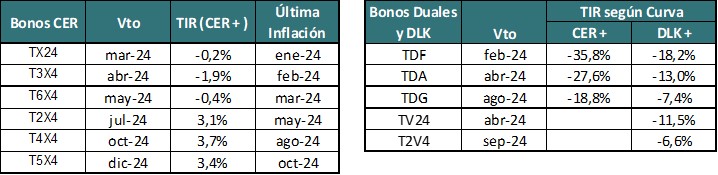

En esos escenarios, la alternativa de tomar coberturas CER (inflación) cobra nuevamente atractivo. Así lo confirma el aumento de precio que se ha visto en todos los instrumentos CER.

Hoy las distintas alternativas con vencimiento en 2024 muestran spreads sobre CER negativos en los primeros meses del año y levemente positivas en la segunda mitad del año.

Tabla informativa

Entendemos que, con este nivel de incertidumbre, es muy probable que los inversores sigan priorizando las estrategias de cobertura tanto CER como DLK. Dado que sigue aumentando la cantidad de pesos y que el porcentaje de ahorros que están a tasa de interés sigue siendo muy alto, es probable que aún con intermitencias, los flujos hacia activos de cobertura sigan aumentando. Eso implica que, más allá de las eventuales intermitencias, es probable que la demanda tanto por CER como por DLK se mantenga firme hasta que se defina la contienda electoral. Dentro de la Industria de FCI eso implica flujos hacia las categorías de FCI crecientes en la medida en que se acerque la fecha de las elecciones.